優良銘柄なのに株価は低迷……その原因は「オーバーハング」かもしれない

《好業績なのに株価が下落したり、業績がパッとしないのに株価が上昇したり……。時に不可解な動きを見せる株式市場ですが、優良銘柄に実力以下の低い株価がつく理由とは一体何なのでしょうか? 投資家が需給悪化を懸念して株式を買い控える現象「オーバーハング」について考えてみましょう》

投資家の「懸念」が株価の上値を抑える

「この銘柄、業績はいいのに株価は冴えない……」。そんなときは、一度「オーバーハング」を疑ってみてもよいかもしれない。

上値を抑える「オーバーハング」とは?

オーバーハングとは、「大株主が今後、株式を多く売るかもしれない」という懸念が株価の上値を抑える現象だ。

企業には時に、株式を2桁パーセントも持つ株主がいることがある。資本提携先などであれば長期間にわたって株式を持つことも考えられるが、投資ファンドなどキャピタルゲインを得ることを目的とする投資家の場合は、いずれ株式を大量に売却する可能性があることを頭に入れておかなくてはならない。

その際には、売却する量だけ市場に売りが出ることになるので、当然、株価は下落しやすくなってしまう。この下落を避けるために、その銘柄への買いが向かいづらく、株価の上値が重くなってしまうことを「オーバーハング」という。

ロックアップ解除への警戒から頻発する

オーバーハングは、IPO(新規株式公開)でよく見られる現象だ。その理由は、IPOを行う会社の株主に投資ファンドやベンチャーキャピタルがいる場合、ロックアップがかかっていることがよくあるからだ。

「ロックアップ」とは、簡単にいうと……

- IPO後◎日間は株式を売れない

- 株価が公募価格の◎倍まで上昇しないと株式を売れない

といった「売り」についての制限だ。株を売却できない期間は、多くの場合で「180日間」、上回らなくてはならない株価は「公募価格の1.5倍」に設定されていることが多い。

ロックアップによる制限がある以上、大量の売りは出づらい。だが裏を返せば、この条件を満たした際には一気に売りが出やすくなる、ということだ。これを警戒して、IPOなどの際にはオーバーハングが起こることが少なくない。

〈参考記事〉被害者続出!? IPO株の突如大暴落を招く「ロックアップ解除」とは

オーバーハングは長期投資家にとって買い時?

大株主による株式の大量売却とそれによる株価下落は、たしかに怖い。しかし、オーバーハングによる株価低迷は、長期投資家にとっては「良い買いタイミング」でもある。

なぜなら、「株式市場で大量の売りが出る」というのは企業業績やバリュエーションといったファンダメンタルズに関する事情ではなく、あくまで相場における「需給」の事情だ。

したがって、業績が好調で、バリュエーションから見てもさほど割高感のない優良銘柄でも、オーバーハングのせいで一時的に実力以下の低い株価がついている可能性がある。そのような場合は、長期間にわたって株価が低迷するケースは少なく、数か月から数年のうちに株価が急上昇することも考えられる。

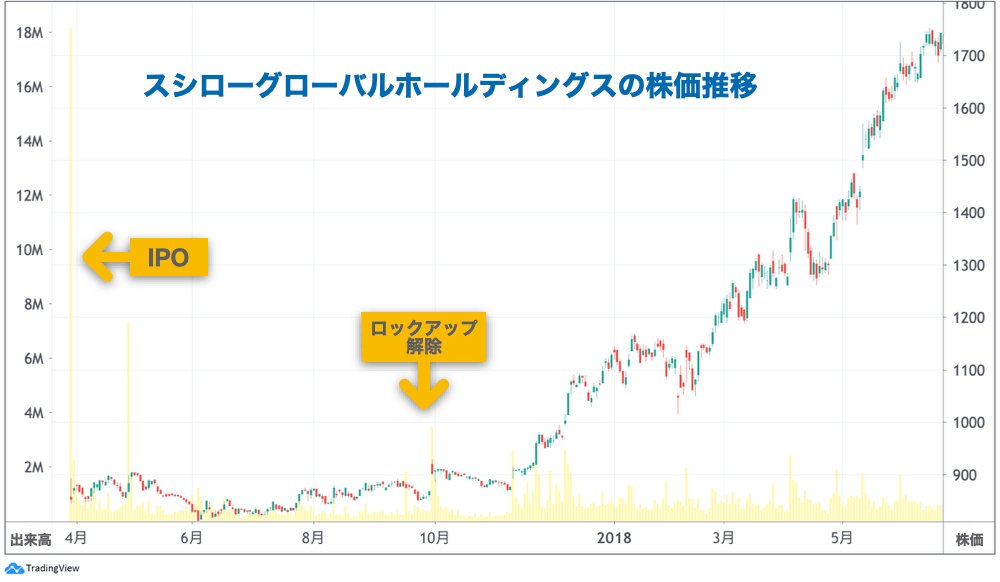

・スシローグローバルホールディングス<3563>

たとえば、回転ずしチェーンを展開するスシローグローバルホールディングス<3563>は、かつて東証2部に上場していたものの、2009年に投資ファンドも参加したMBO(経営陣買収)で上場廃止となった。

その後、2012年にイギリスを本拠とするファンド、ペルミラ・アドバイザーズ・グループに売却され、出口案件(=投資ファンドにとって資金回収が主な目的であること)として2017年3月に東証1部に再上場したのだが、このような経緯のため、再上場前は株式の約95%をファンドが保有する状況だった。

同社のIPO時、ファンドは持ち株の全てを売り切らず、再上場後も株式を一部持ち続ける形をとる。そのため、それらの株式には「IPO後の180日間は売却できない」というロックアップが掛かり、オーバーハングが起こりやすい条件が整った。

結果、スシローの株価はIPO後も横ばいで推移し、下がりこそしないものの上がりもしない……という展開が続いた。しかし、ロックアップが解除され、その後1か月経った頃から、株価は急に上昇を開始することになる。

これは、もともと業績が堅調だったほか、「ロックアップが解除されてもう1か月も経ったから、一気に市場に売りが出るようなことも起こりづらいだろう」という見方が広がったことで、買いが向かいやすくなったことが背景にあると考えられる。

オーバーハングから下落に転じることも……

しかし、「オーバーハングだから」という理由だけで手を出すのは危険だ。なぜなら、オーバーハングは株価の上値を押し下げる一要因に過ぎず、長期的な株価上昇を目指すならば、あくまで総合的に銘柄を見る必要があるからだ。

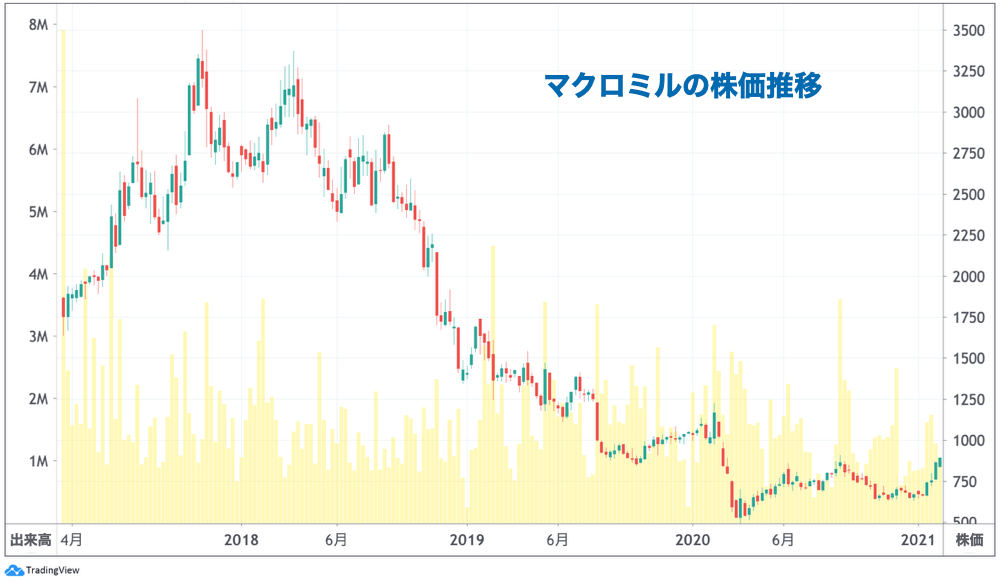

・マクロミル<3978>

スシローと時を同じくして2017年3月に東証1部に上場したマクロミル<3978>も、投資ファンドの出口案件として上場したとあって、従来の株式は8割近くをファンドが持っていた。ファンドを含めた既存株主には180日間の売却不可というロックアップが掛かり、この点もスシローと似ている。

IPOの初値は、オーバーハングなどの影響もあって公募価格を下回ってついた。その後は、大企業との提携や、証券会社による高評価を背景に、株価はそれなりに上昇。しかし買いは長くは続かず、上場から1年を経たずして、長期的な下降トレンドに入ってしまった。

このように、オーバーハング銘柄の株価が必ずしも長期的に上昇するとは限らない。マクロミルの株価軟調の背景には、高成長を期待されていた事業の売上高が想定ほど伸びなかったことや、経費の増大、利益成長における長期的な弱さ、などがあったのではないかと見られている。

その低迷は「一時的」か「自然」か

大株主による株式の売却後に株価が下落しやすくなるのは確かで、特にIPOを手がける場合には、その点についての心の準備が必要だろう。

しかし、それがオーバーハングによる一時的な低迷なのか、それとも、実力に沿った自然な低迷なのかを見極めることが何よりも重要だ。それには、主力事業の伸びや利益の成長具合、財務状況といった、腰を据えた株式投資をするうえで基礎となるポイントへの注意が、当然ながら不可欠になる。

株価を動かす要因は、本当に多種多様だ。それらの全てを理解し、カバーすることは難しくとも、日頃から株式にまつわる材料を多角的に、かつ注意深く観察しておくと、「オーバーハングによる絶好の買い時サイン!」を見逃さずに済むかもしれない。