株式市場で不動産を買う。不動産投資信託REITの魅力とリスク

株式投資とは別の投資先として、不動産投資に興味を持っている人もいるのではないでしょうか。不動産投資は手堅いと言われますが、その一方で、物件の管理に手間がかかるほか、数ある投資のなかでも特に初期費用が高いため、失敗した時の損失が大きくなる可能性があります。

不動産投資を始めたいけどハードルが高いなぁ……と思っている方は、株式と同じように取引できる「REIT」を選択肢に入れてみてはどうでしょうか。

不動産投資信託「REIT」とは?

REITは「Real Estate Investment Trust」の頭文字をとったもので、日本語に直訳すると「不動産投資信託」になります。

投資法人が投資家から資金を集めて不動産物件に投資し、その収益を分配金として投資家に還元するのがREITの仕組みです。実際の不動産物件を所有・運用するのは投資法人であるため、投資家は自分で管理などをする必要はありません。

REITの中には、株式市場に上場しているものがあります。いわば、上場投資信託(ETF)の不動産版と考えるとイメージがつきやすいのではないでしょうか。

〈参考記事〉よく聞くETFって? 個別株にはないメリットと見過ごされがちな落とし穴

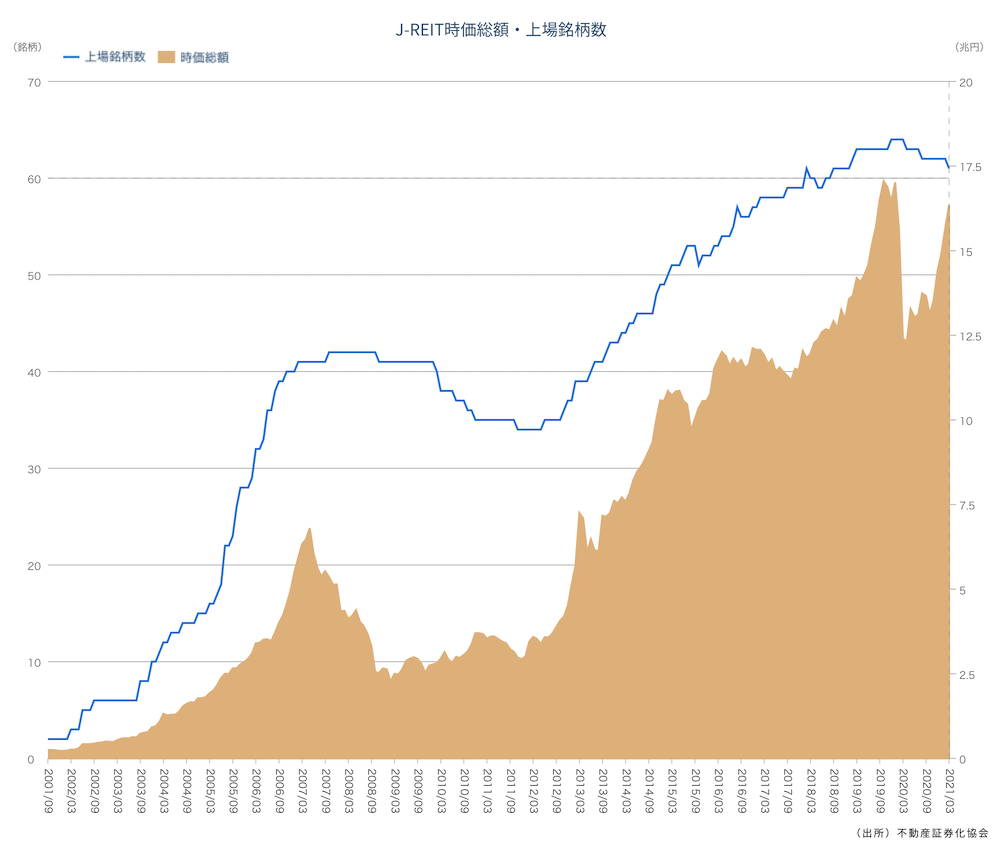

REITの仕組みはもともとアメリカで誕生し、日本に導入する際には「J-REIT」という名も付けられました。2001年9月に初めてのJ-REITが東京証券取引所に上場し、2021年3月時点の上場数は61銘柄、時価総額は16兆円を超えています(東証1部は722兆円)。

(参照)Jリート(不動産投資信託)総合情報サイト「J-REIT.jp」

J-REIT市場全体の動向を示す指数としては、全上場REITを対象とした「東証REIT指数」が算出されています。TOPIXと同じ時価総額加重平均型の指数で、2003年3月末の時価総額を1000として指数化されています。コロナショックで大きく下落しましたが、その後は少しずつ回復基調にあります。

REITのメリットと魅力

株式市場に上場しているREITの最大の魅力と言えば、何と言っても、普通の株式やETFと同じように、いつでも売買ができることです。これにより、不動産投資に特有の流動性リスク(=売り買いが簡単にできない)を低く抑えることができます。

また、通常の不動産投資では初期費用が高額になるため、借入が必要となることも多いのですが、REITなら少額(10万円前後)から始めることができますし、同時に、複数の不動産への分散投資にもなります。また、NISAの対象商品にもなっています。

それぞれのREIT(投資法人)の業績は、株式の場合と同じように、決算短信や決算発表資料を通じて知ることができます。利回りなどのデータは、証券会社や株式情報サイトにも掲載されていますので、株式の銘柄を分析する際と同じように、必要な情報を得ることができます。

なお、REITの場合の利回りは、年1回もしくは2回の決算期に還元される分配金(株式で言えば配当)から算出されたもので、2021年3月末の平均では3.56%(時価総額による加重平均)。

(参照)すべての投資家のための不動産投信情報ポータル「JAPAN-REIT.COM」

「投資口価格÷1口あたり純資産(NAV)」で計算されるNAV倍率は、株式におけるPBRと同じような指標で、万が一REITが解散になった場合でもNAV倍率が1以上であれば利益を得られる、という目安として見ることができます。2021年3月末での平均は1.12倍となっています。

REITならではのリスクも

言うまでもなく、REITは取引によって価格が変動するため、元本や利回りが保証された金融商品ではありません。価格は、投資法人の業績に左右されるだけでなく、不動産市場全体の動向や金利の影響を受けることもあります。また、通常の株式の場合と同じように、上場廃止や倒産のリスクも当然あります。

さらに、REITは、あらゆる金融商品の中でも特に災害に弱いと言われています。投資対象である物件が地震や火災によって被害を受けるなど、予想不可能な事態によって価格や分配金が大きく下がってしまう可能性があるのです。

特に日本は地震が多い国です。REITで古い物件が投資対象となることは稀ですが、地域を限定して運用するREITなどでは、特に災害リスクを意識しておきたいところです。

また、実際の不動産よりは圧倒的に取引がしやすいものの、株式と比べた場合の流動性は当然劣ります。なかには一日の取引が数百口しかないようなREITもありますので、その点も念頭に置いておいたほうがよさそうです。

〈参考記事〉初心者が知らない「株価が上がる」たったひとつの理由

REITの多彩な投資先

株式投資では、どんな企業に資金を投じるかが醍醐味のひとつですが、REITの場合、その多彩な投資先が大きな魅力のひとつと言えるかもしれません。アパートやマンション、ホテルに商業施設など投資対象となる不動産物件には様々なものがあります。

・オフィスビル特化型REIT

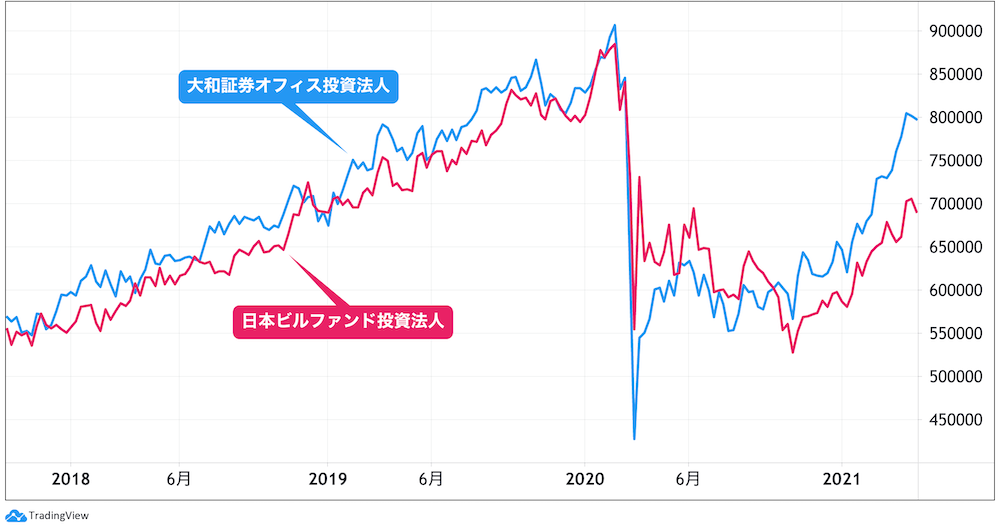

オフィスビル特化型REITの場合、投資家からの出資金は、オフィスビルの運用をメインとして充てられます。例えば、三井不動産が主要スポンサーとなっている国内最大の時価総額を誇る日本ビルファンド投資法人<8951>や、大和証券オフィス投資法人<8976>などがあります。

いずれも、コロナ禍でテレワークの推進が進むなどオフィスビルへの投資が冷え込む中で価格は下落しましたが、2020年11月からは上昇に転じており、今後の展開が期待されます。

・商業施設特化型REIT

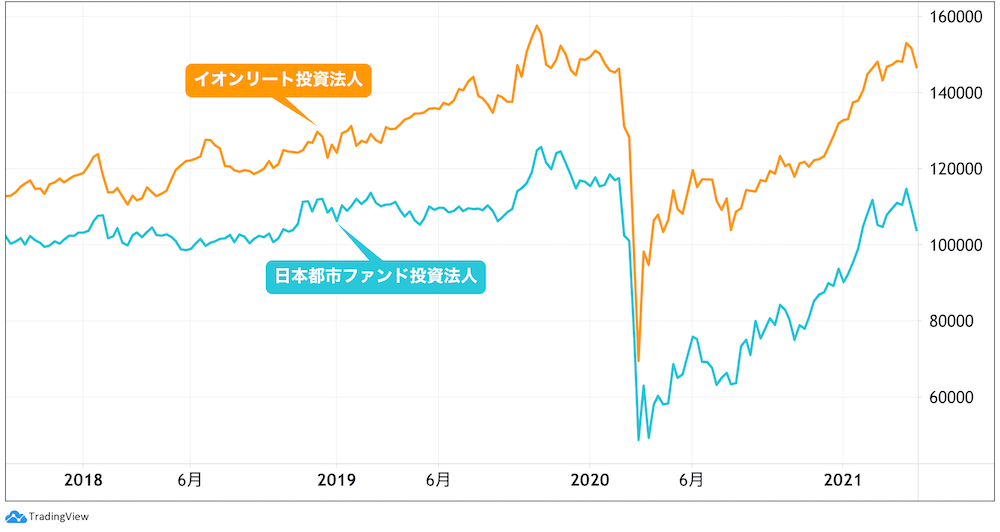

商業施設特化型REITでは、国内初で2002年から上場している日本都市ファンド投資法人<8953>が知られています。表参道や原宿のおしゃれな商業施設や駅前の大型ビルが主な投資先となっており、郊外型店舗にも投資しています。

イオンリート投資法人<3292>はその名の通りイオンモールを中心に運用するREITであり、イオングループがスポンサーとなっています。

・物流施設特化型REIT

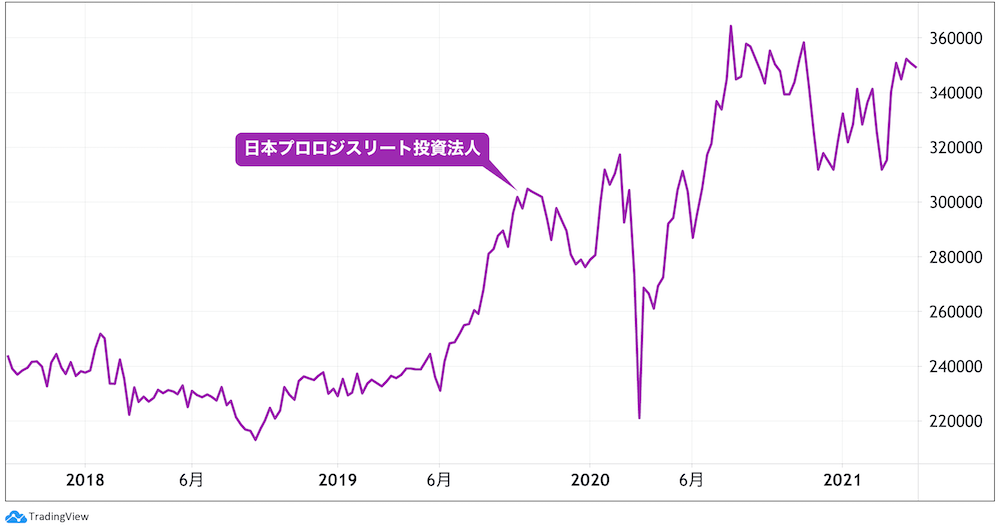

ネット通販の普及に伴って誕生したのが物流施設特化型REITです。Amazonや楽天市場など大手ECサイトの物流拠点を運用先とするREITで、日本プロロジスリート投資法人<3283>があります。2020年は大幅に上昇しましたが、これは、巣ごもり需要でECが活況となったことが影響しているのでしょう。

ちなみに、筆者はコロナ禍の直前で保有していた物流施設REITを手放してしまい、とても後悔しています。

・その他の特化型REITと総合型REIT

この他には、ホテル特化型REITや住居特化型REIT、医療・介護施設特化型REITなど様々な特化型REITがありますが、なるべくリスクを抑えたポートフォリオを組みたい場合には総合型REITがいいかもしれません。

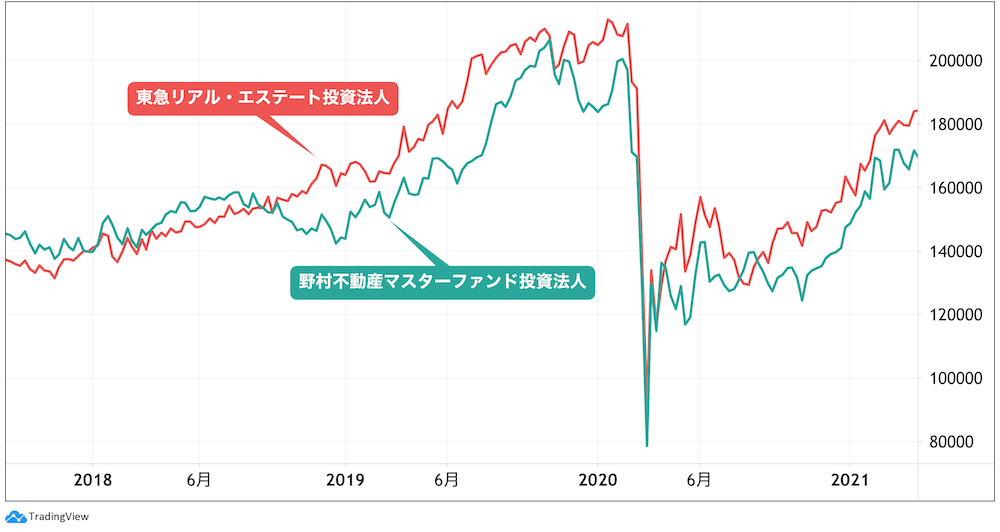

総合型は投資物件の種類を幅広く網羅するREITで、多種類の物件がバランスよく組み入れられています。例えば、東京を中心とした野村不動産マスターファンド投資法人<3462>や東急リアル・エステート投資法人<8957>があります。

いずれも前述のオフィスビル特化型REITよりも早く株価が回復しており、リスク分散の効果が表れていると見ることができそうです。

資産運用の新たな楽しみに

株式市場で不動産投資ができるREITには、株式とはひと味違った面白さがあります。ただし、REITならではのリスクや注意点も当然ありますので、メリットとデメリットを十分に理解したうえで、新しい投資先として検討してみるのもいいのではないでしょうか。

ちなみに、アメリカ株投資をしている人であれば、アメリカのREITを購入することができます。日本のREITよりも種類が多く、森林REITやデータセンターREIT、刑務所REITなど珍しい商品もいろいろとあるようです。

アメリカをはじめ今後も人口増大が予想される国ではREIT市場にも期待できるため、海外市場のREITをのぞいてみるのも面白そうです。