債券投資でリスクを分散させるコツ 株式との組み合わせはどうすればいい?

Yevhen / Adobe Stock

《債券投資は、株式投資に比べてリスクが低く、安定した収益が期待できます。この記事では、債券投資におけるリスク分散の方法と、株式投資との組み合わせ方について解説します》

魅力高まる債券投資

企業が発行する個人向け社債が増加傾向にあります。

2023年2月、ソフトバンク<9434>は2018年12月の上場以来初となる個人向け社債(1200億円)の発行を決定しました。利率は0.98%、償還期限は2028年3月10日の5年債となっています。ソフトバンクは個人向け社債を発行することで、資金調達手段の多様化を進めることにしたのです。

日本経済新聞によると、2022年度の国内での個人向け社債の発行額は2兆3052億円に達し、過去最高額である2008年度の2兆3325億円に迫っています。背景には、海外の金利上昇や国内の物価高の影響によって日本国債の利回りが上昇し、個人向け社債の利率も高くなっていることがあります。

機関投資家も債券に前向き

機関投資家の間でも、年金基金を中心に債券投資に前向きな傾向が出ています。

一例として、世界有数の政府系ファンドであるノルウェー政府年金基金は、2022年末時点の運用資産(12.4兆クローネ=約160兆円)に占める債券の比率が27.5%となりました。株価下落などの要因もありますが、配分比率は1年前より2.5ポイント上昇し、2018年末の30.7%以来の高さとなっています。

機関投資家が債券への投資を増やしている背景には、世界的な金利の上昇があります。FRB(アメリカ連邦準備制度理事会)は、2022年3月から9会合連続、ECB(欧州中央銀行)も2022年7月から5会合連続で利上げを実施しました。

そのため、2022年3月末は2.3%前後だった米10年債利回りは、2023年3月頭には4%まで上昇しており、債券投資の魅力が高まっているのです。

人気は外国債券ファンド

世界景気の見通しが不透明な中、利回りを求める日本の個人投資家にとっても、債券投資は有力な選択肢となっています。

とくに、外国債券ファンドへの資金流入が目立っています。三菱アセット・ブレインズによると、2022年の外国債券型投信への資金流入額は8576億円にのぼり、前年比で2.7倍に拡大したとのことです。

通常、債券の購入には100万円などまとまった資金が必要ですが、投資信託であれば100円からでも購入が可能です。ネット証券などを利用すれば手軽に購入でき、分散投資のひとつとしても有効です。

債券の購入は格付けチェックから

「格付け」とは、債券やその発行体、金融機関などの債務支払い能力を格付け機関が評価し、その信用力を示すものです。格付けが低いほど、債務不履行(決められた条件で返済ができないこと)の可能性が高くなります。また近年では、債券や企業だけでなく、証券化商品にも格付けが広がっています。

格付けは、格付け会社が独自の基準で行い、記号で表します。例えば、AAAやBBBなどがそうです。

大まかな定義でいうと、Aクラスは債務履行の確実性が高く、Bクラスは注意が必要、Cクラスは債務不履行の可能性が高いと考えられます。とくにBB格以下の債券は「ジャンク債」「ハイイールド債」と呼ばれ、利回りは高いものの、その分リスクも高くなっているので注意が必要です。

格付けは、投資家にとって信用リスクを判断する指標のひとつです。債券を購入する際には、必ず格付けをチェックするようにしてください。

株式+債券でリスクを下げる

株式と債券を組み合わせることで、投資リスクを下げることができます。

株式と債券はそれぞれ異なるリスクを持っています。株式は高いリスクがある反面、高いリターンが期待できます。一方、債券は低いリスクで、安定したリターンが期待できます。このため、株式に債券を加えることでリスクを分散し、安定的なリターンを得ることができるのです。

また一般的に、株式と債券は逆相関の関係にあります。つまり、株価が下がると債券価格が上がることが多く、株価が上がると債券価格は下がる傾向にあるのです。株式を保有している投資家は、債券を組み入れることでポートフォリオ全体の価格変動リスクを抑えることができます。

ただし、債券にも発行体の信用リスクや金利変動リスクなどがあるので、債券の銘柄選択には注意が必要です。

組み合わせはリスクを考えて

株式と債券の組み合わせ比率は、個人の投資目的やリスク許容度、投資期間によって異なります。一般的に、リスク許容度が低い場合や投資期間が短い場合は債券の比率を高くし、リスク許容度が高い場合や投資期間が長い場合は株式の比率を高くします。

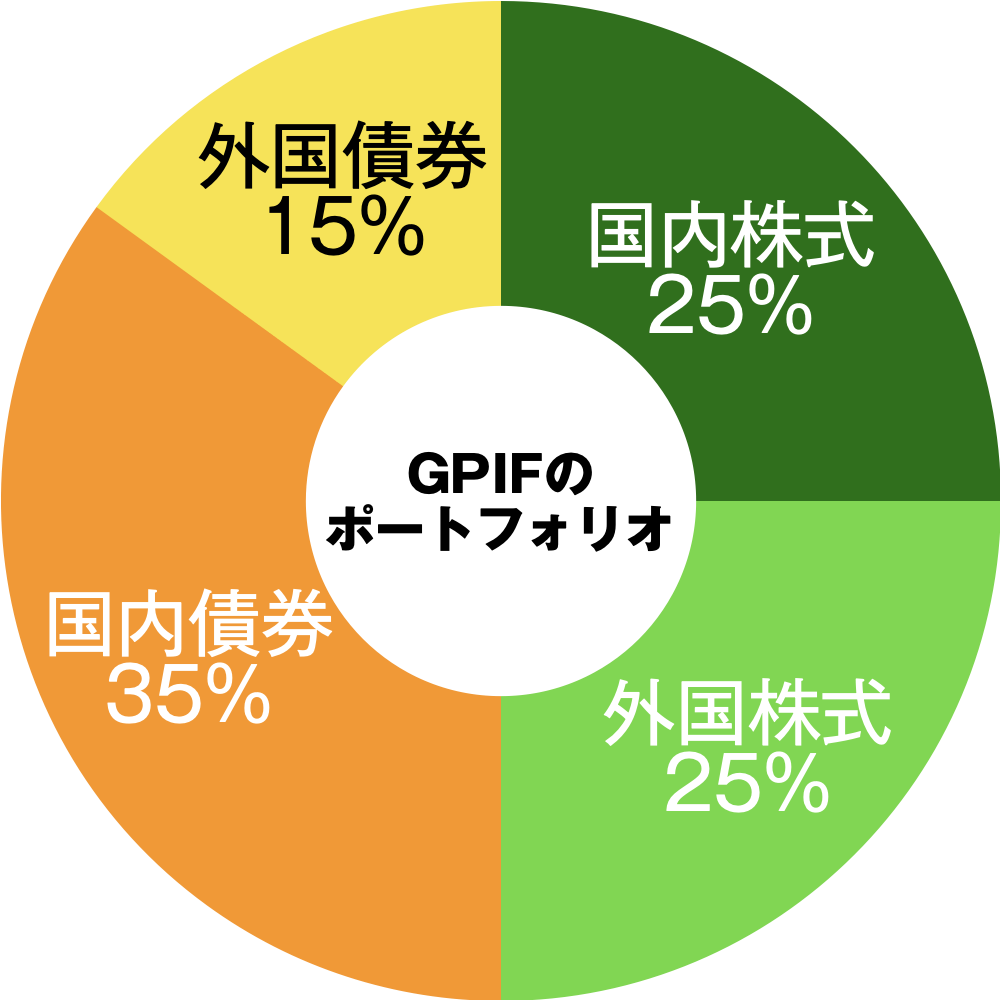

たとえば、日本の公的年金を管理・運用しているGPIF(年金積立金管理運用独立行政法人。世界最大級の機関投資家)は、株式50%(国内株式25%+外国株式25%)・債券50%(国内債券35%+外国債券15%)を基本ポートフォリオとしています。

個人投資家の場合も、まずは基本的な比率として、株式と債券を50:50に分配するところから始めてみることをおすすめます。

そこから、株式の比率を増やせばリターンやリスクを上げられますし、反対に、債券の比率を増やすことで安全度を高めることもできます。特に国内の債券は安全な運用ができるため、安全度を重視したい場合には債券を増やすことをおすすめします。

2023年は債券投資の復権の年になるか

2022年は、債券市場にとって最悪の年でした。高いインフレと金融引き締め政策により、各国で債券のパフォーマンスが悪化。金利が上昇したため、債券価格が下落しました。「安全資産」とされる米10年債も、リターンがマイナス16%にまで落ち込んだのです。

さらに株式市場も下落し、通常は逆相関関係にあるはずの株式と債券の価格がともに下落したのが2022年相場でした。

2023年は、株式市場に先駆けて債券市場が回復する可能性が高く、分散投資の重要性が改めて問われる一年になると考えられます。経済の先行き不透明感が強まれば、株式に60%、債券に40%投資する「60/40戦略」の有効性も高まるでしょう。

《参考》伝統的な投資戦略「60/40戦略」「ダウの犬戦略」 2023年相場には有効? 日本株に使うなら?

ただ、格付けBB格以下のハイイールド債は景気動向に影響を受けやすいため、注意が必要です。反対に、格付けの高い債券を保有していれば、景気後退局面では債券価格の上昇が期待できます。

債券投資は、低リスクで安定的な利回りを得られるため、投資家に人気があります。また、社債や国債など様々な種類があり、自分に合ったものを選ぶことができます。外国債券ファンドを利用すれば、少額からでも投資が可能です。

株式投資との組み合わせでリスク分散効果も期待できるため、この機に、自身のポートフォリオを構築する上で債券にも注目してみてはいかがでしょうか。