好調続く資源価格 その裏側にある思惑と、いま狙うべき銘柄とは

《原油や銅などの資源の価格が上昇していることで、「コモディティ投資」の人気が高まっています。燃料や原材料に多く使われる資源の価格高騰は経済に大きな影響を与えますが、そもそも、なぜ価格が高騰しているのでしょうか? そして、いまこそ狙うべき銘柄とは?》

資源価格が上昇中。その要因は?

原油や天然ガスをはじめとするエネルギー類、貴金属類、農産物などを商品(コモディティ)と呼びます。なかでも2021年2月以降、原油や銅などの資源価格が上昇しています。

とくに上昇が目立つのが銅の国際価格です。指標となるロンドン金属取引所(LME)の銅価格は、2021年2月24日に1トン=9,308.50ドルまで上昇し、約9年6か月ぶりの高値となりました。現在はさらに1万ドル台に乗せています。

(出典:Bloomberg)

また、原油価格の高騰も続いています。ニューヨークの原油先物は3月に1バレル=67.98ドルまで上昇し、年初から2割以上も上昇しています。

では、なぜ資源価格は上がっているのでしょうか。そこには、いくつか理由が考えられます。

(1)経済正常化への期待

まず、資源価格の高騰の背景には、景気回復への期待があります。

とくに銅の国際化価格は2021年2月に18%も上昇しました。新型コロナウイルスワクチンの普及に加え、バイデン政権による1.9兆ドル規模の追加経済対策により、アメリカ経済が正常化するとの見方が強まったからです。

(2)スーパーサイクルによる長期高騰説

「商品市場のスーパーサイクルに入った」との見方も増えています。商品市場のスーパーサイクルとは、数年~数十年単位で発生する大規模な価格の上昇と下落のことです。

1900年前後に商品市場のスーパーサイクルは4回ありました。上昇局面の山は1915年、1949年、1980年、2009年。下落局面の谷は1898年、1932年、1966年、1995年とされています。

過去のサイクルを見ると、山から谷、谷から山へは15年程度かかり、30年前後で一巡していることがわかります。

ただし、スーパーサイクルは決して定期的に訪れるものではなく、需給両面の構造変化によって発生します。また、期間も必ず30年と決まっているわけではないので注意が必要です。

(3)コロナ後のインフレリスク回避

新型コロナウイルス対策として、各国の中央銀行は大規模な金融・財政政策を行いました。これにより、コロナ後の世界経済がインフレになるのではないかという懸念も資源価格上昇の要因です。

コモディティ市場の動向は、物価と大きく関連します。インフレによって物価が上昇した場合、コモディティの価格も上昇する傾向にあります。そのため、コモディティはインフレに強い資産だといえるのです。

事実、米J.P.モルガン・チェースが行った投資家アンケートによると、「インフレリスクを回避する最善の資産」は「商品(コモディティ)」であるとの回答が42%にものぼり、株式(32%)を上回ったそうです。

過去に例のない規模の金融緩和や財政政策によって、マネーは株式などの金融資産だけでなく、実体経済にも流れこみました。そこで、景気回復後のインフレに備えてコモディティを買う人が増えていると考えられるのです。

資源価格上昇の恩恵を受ける商社株

では、株式市場の中で資源価格上昇で恩恵を受けるのはどの業種でしょうか?

〈参考記事〉暴落の原油、有事の金! コモディティ価格と株価の意外な関係

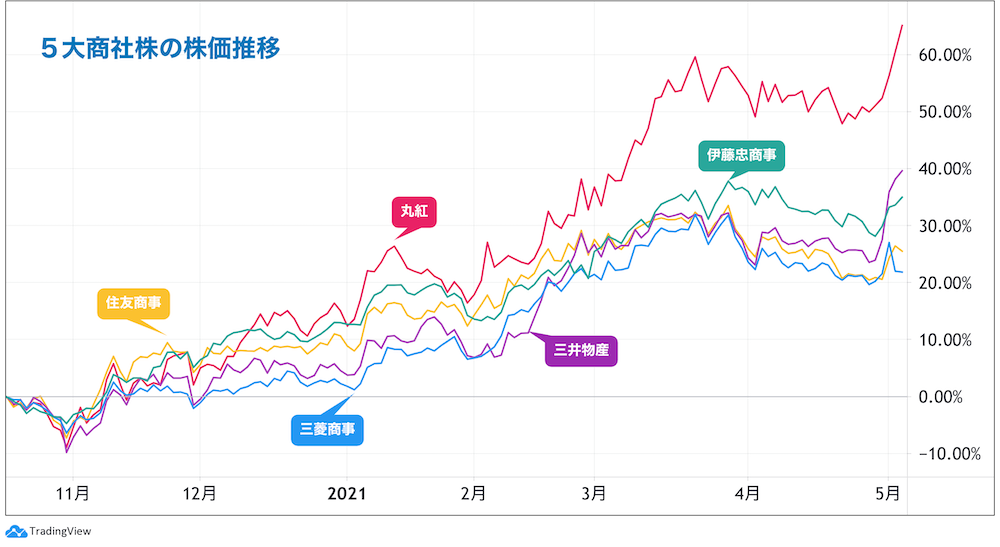

資源といっても原油や非鉄金属などのさまざまな業界がありますが、ここでは世界的な投資家であるウォーレン・バフェット氏も投資している商社株に注目してみましょう。

日本の商社の多くは資源開発を手掛けています。そのため、資源価格の影響を受けやすいというリスクはありますが、資源価格が上昇すると商社株も上昇する傾向にあるのです。

「投資の神様」とも呼ばれるバフェット氏は、2020年8月30日に日本の大手総合商社(伊藤忠商事・三菱商事・三井物産・住友商事・丸紅)の株式を、それぞれ5%超まで取得したことを発表。5社への投資金額は6,000億円前後にものぼりました。

バフェット氏は「バリュー投資家」として有名です。バリュー株(割安株)とは、企業価値に比べて、株価が割安に放置されている銘柄のことを指します。それを見極める指標のひとつにPBR(株価純資産倍率)があり、PBR1倍以下が割安株の目安となります。

バフェット氏が投資した大手商社株の現在のPBRは以下の通りです(2021年3月30日時点)。

- 伊藤忠商事<8001> 1.77倍

- 三菱商事<8058> 0.90倍

- 三井物産<8031> 1.04倍

- 住友商事<8053> 0.78倍

- 丸紅<8002> 1.27倍

2021年になって日経平均株価が3万円を突破するなど、株式市場の好調に後押しされて商社株も値上がりしていますが、まだまだPBR1倍前後が多いことがわかります。この先も資源価格の上昇が続けば、いずれ株価も改善されるかもしれません。

コモディティETFで資源を買う

実際に資源価格の上昇を利用して利益を得たいなら、原油や銅といった資源に直接投資する方法もあります。

ここで最初に思い浮かぶのは商品先物取引ですが、株をやっている人であればETF(上場投資信託)を利用するのもいいでしょう。ETFは金融商品取引所に上場している投資信託で、株式と同じように取引できるからです。

〈参考記事〉よく聞くETFって? 個別株にはないメリットと見過ごされがちな落とし穴

ETFの商品といえば日経平均株価やTOPIX(東証株価指数)、ダウ平均株価などの株価指数に連動する投資信託が代表的ですが、原油や銅の値動きに連動する投資信託もあります。

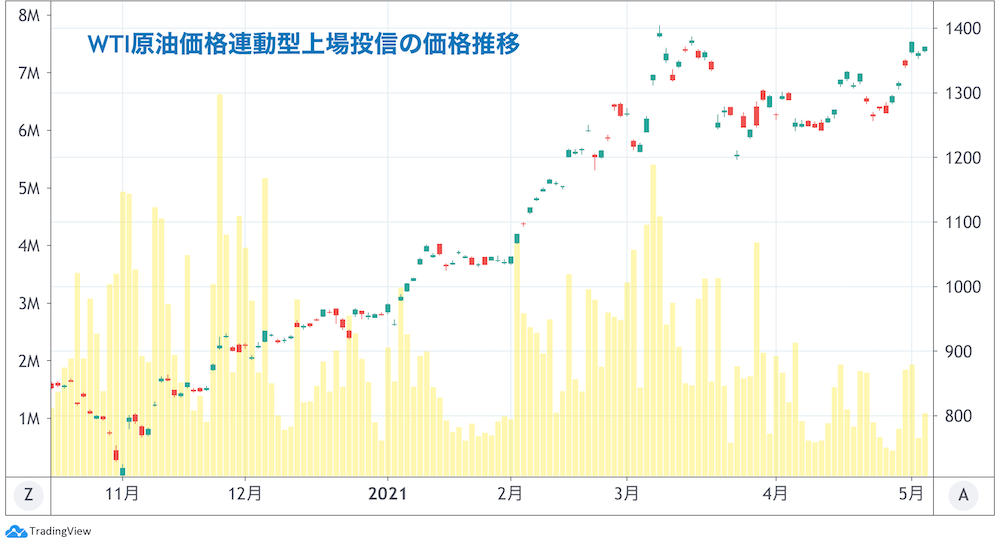

・WTI原油価格連動型上場投信<1671>

WTI原油価格連動型上場投信<1671>は、ニューヨーク・マーカンタイル取引所(NYMEX)のWTI原油先物との連動を目指すETFです。WTIは「West Texas Intermediate」の略で、世界の原油価格の指標になっています。

1口単位で取引できるので、現在の最低投資金額は1,300円ほど(手数料・税金等は考慮しない)。少額から原油に投資できるというメリットがあります。

・WisdomTree 銅上場投信<1693>

WisdomTree 銅上場投信<1693>は、コモディティ投資のベンチマーク(運用指標)として利用される「Bloomberg Copper Subindex」の総合商品指数に連動する投資成果を目指すETF。同指数はシカゴ商品取引所(CBOT)で取引されている銅先物を基準に設定されています。

インフレ対策としてのコモディティ

資源株やコモディティETFへの投資では値上がり益を期待できますが、商品価格はボラティリティ(変動幅)が大きいため、大きな損失が出る恐れもあります。短期的な値上がり益を狙うのではなく、将来のインフレヘッジとして長期での投資を行う姿勢で臨むのがいいかもしれません。

分散投資のひとつとして資源株やコモディティETFを購入し、インフレに備えるのです。

新型コロナウイルスワクチンの普及により、経済の正常化がどの程度まで進むのか、そして、本当にインフレが加速していくのかどうか。今後も資源価格の動向に注視したいですね。