なぜ、機関投資家が買った株は上がるのか。その理由と活用法を考えてみる

《機関投資家が大量保有した株式は、その後の株価が上がりやすいと言われています。それはなぜでしょうか? 実は、彼らの行動を真似したり、時には注意深く分析したりすることは、個人投資家にとってもメリットがあるようです》

機関投資家の大量保有で株価が上がる理由

日々動く株価は、どんなことが起こると大きく上下するのだろうか。企業が好決算を発表した時や、他社と資本業務提携を結んだ時など、大きな局面は数多く、「機関投資家が株式を取得した時」もそのひとつだ。

・大量保有の「5%ルール」

機関投資家による株式の大量保有は株価に影響を及ぼしやすいため、証券市場の透明性・公平性を高めるためのルールが定められている。それが「5%ルール」と呼ばれるものだ。

5%ルール

上場企業の発行済み株式数の5%超を持つ株主は、株式を取得することになった日から5日以内に内閣総理大臣に大量保有報告書を提出し、株式の保有状況を開示しなければならない

これは、株価が予想外の値動きをする可能性がある大量保有の情報を公開することで、一般投資家の保護を目的としている。たとえば、国内の投資信託がトヨタ自動車<7203>の株式を5%超取得した場合、投資信託がその件を開示して、世の投資家はその事実を知ることになるのだ。

注目すべきは、機関投資家、特に海外の著名ファンドなどが株式を取得したと知れ渡ると、投資先となった企業の株価がその後、大きく上昇することがあるということだ。もちろん「必ず」株価が上がるわけではないが、一体なぜ、そんなことが起こるのだろうか?

機関投資家の見立てをアテにした「追随の買い」

結論から言えば、多くの投資家は「機関投資家の見立て」をアテにしている、ということになる。なぜなら、機関投資家は何の目的もなしに企業の株式を買うことはないからだ。

機関投資家はリターンを効果的に上げるために上場企業を分析し、「あの事業は過小評価されているから、株価は今後もっと伸びるだろう」とか「あの事業を売却したら株価はさらに上がるだろう」といった将来のストーリーを見立てたうえで、株式を取得する。

つまり、5%ルールによる情報開示後に株価が上昇するのは、「機関投資家が買う株だから将来有望なのだろう」という信頼のもとに、他の投資家も追随して株式を買いやすいからだと考えられる。

特にアクティビスト・ファンドなどが特定の株式を5%以上取得した際には、こういった傾向が強くなる。アクティビスト・ファンドとは、株式投資先の企業に対する株主提案や、経営陣との対話を積極的に行い、大株主の立場から企業の経営を改善していこうとするファンドである。

「株式を買って、そのまま待つ」というスタイルではなく、「買った後も積極的に経営をよくしていく」という動きが期待できるので、より追随の買いが向かいやすくなるというわけだ。

(参考記事)噂の「アクティビスト」の実態 企業に圧力をかける「物言う株主」の存在意義とは

機関投資家の動きをうまく活用するには

単に機関投資家に追随して銘柄を買うのでなく、「機関投資家がどのような見立てを持って投資しているのか」というところまでの理解をある程度つけることができれば、個人投資家にとってのメリットも大きい。

機関投資家が描くストーリーを垣間見る

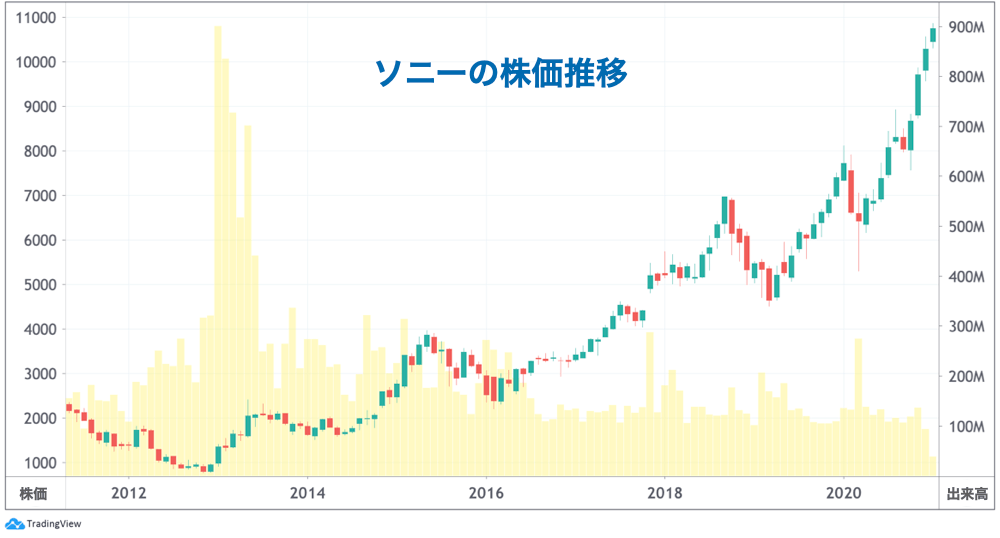

たとえば、アメリカの有名なアクティビスト・ファンドであるサード・ポイントは、2013年にソニー<6758>の株を保有し、2014年に売却。その後、2019年に再取得したものの、2020年8月に大量売却したことが明らかになった。

2度の株式保有時、同ファンドはソニーに対して、経営改革のため、一部事業の分離を要求している。そして、そうしたことが継続的に報道されるたびにソニーに買いが向かっていき、株価は長期的に上昇していった。

このように継続的な報道があると、機関投資家がきちんと理にかなった見立てのもとで株式投資をしていることがわかりやすい。株価上昇のストーリーを明確にイメージできるので、追随者である投資家にとっての安心材料にもなるだろう。

ほかにも、ファンダメンタルズ分析の知識を学べるとことも利点だ。機関投資家の考えるストーリーや投資先への提案内容などは、いわば「エキスパートのファンダメンタルズ分析&投資手法」だ。その内容を見て、理屈を知ることは、大きな学びになるのではないだろうか。

なかには説得力に乏しいストーリーも……

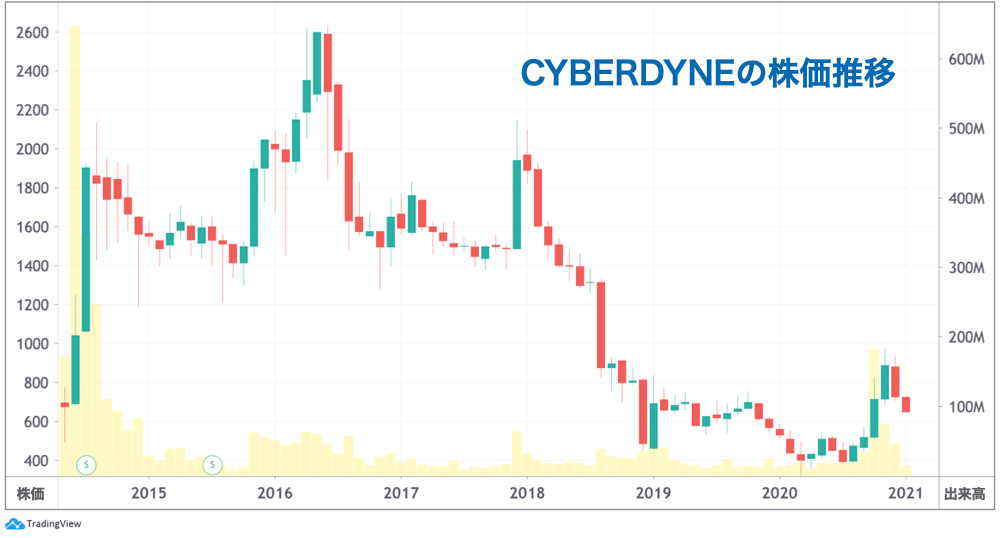

一方で、なかには「説得力の弱いストーリー」のもとで株式投資をする機関投資家もいる。わかりやすい例は、2016年8月、アメリカの空売り機関投資家シトロン・リサーチがCYBERDYNE<7779>について公開した、いわゆる「うんこレポート」である。

シトロン・リサーチは主に売り方向の取引をする投資家で、株価下落によって利益を上げようとするファンドだ。同ファンドはサイバーダインに関して「株価は高すぎる」「株式市場を活用した錬金術の勝ち組企業」「UNKO(うんこ)」などと皮肉を交えて評価し、株価の一時的な下落を招いた。

しかし、同ファンドが公開したレポートには株初心者でも疑問に思うような、論理的におかしな点が多く見られ、説得力は高くはなかった。そのため、株価の下落は一時的なものにとどまり、同ファンドが思い描いたストーリーのようには展開しなかった。

機関投資家を盲信しないことが大切

機関投資家は確かに、何らかのストーリーを持って投資アクションを起こしている。しかし、彼らが何か特別な情報を持っているというわけではない。個人投資家と同じように、経営情報開示資料やニュース、業界の動向、世界経済の流れなどをもとにして、ストーリーを練っているだけだ。

機関投資家もしょせん一市場参加者。彼らの動きを盲目的に信じることなく、その行動の内容や根拠を注意深く考えてみる。そういう習慣を持つことで、おのずと自分自身の株式投資リテラシーが向上することにもつながるだろう。