2025年の株式市場はどうなる? アメリカ市場の展望から株価の行方を占う

《株で勝てる人と勝てない人は一体どこが違うのか? 実は、どちらにも「共通点」があります。30年以上の実績をもつファンドマネージャーが「一流の投資家」の条件を明かす【情熱の株式投資論】》

2025年のマーケット展望を考える

今回は、2025年の株式市場動向について考えてみます。なかでも、世界の株式市場に最も強い影響力を持っているアメリカ市場について、その市場動向を考察します。具体的には、どのように株式市場を見ていけばいいかを説明したいと思います。

市場予測をぴったり当てるのは不可能です。今年のように、直近2年続けて高いリターン(2023年は24.2%、2024年は23.3%)を実現している後は、特に見通しが難しくなります。

通常の株価サイクルを考えた場合、2025年のリターンはマイナスになると考えたくなります。

アメリカの株式市場の長期の年率リターンはおおよそ9%です。それを大きく上回るリターンを2年続けて達成したわけですから、素直に考えれば、その後に高いリターンは想像しにくいということです。

しかしながら、今年については、更なる株価上昇をもたらす要因も存在しますので、例年以上に「走りながら考える」ことが求められます。通常のフレームワークに現在の市場環境の特殊性を加味した結果、年初の株価の見通しのレンジ幅は大きくなりました。

・長期的な視点

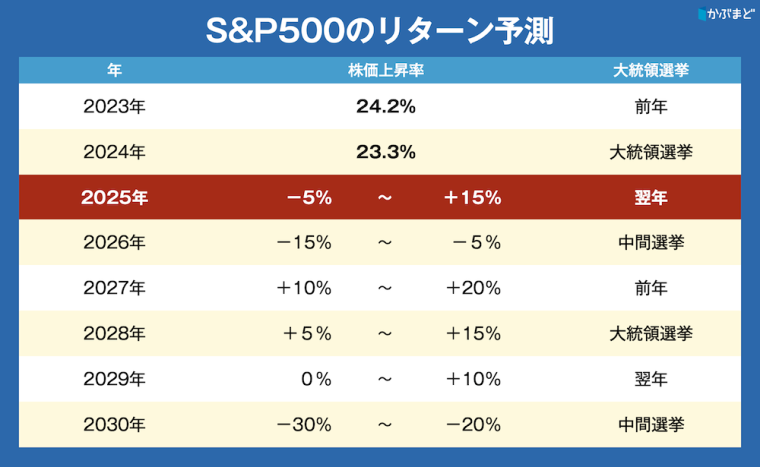

長期的な視点で、10年と4年(大統領選挙)のサイクルを意識して、株価の方向性を作成してみます。ここでのポイントは、ざっくりとした株価のイメージを持つことです。正確に予測しようとしても当たりません。

新たな情報を入手した都度、必要に応じてその数字を修正する作業を繰り返していきます。投資戦略を立案する上で、事前の準備は非常に有意義な作業だと思っています。

【ポイント】

- 平均的な株価上昇率を9%とする

- 大統領選挙の前年は平均よりも高い上昇率、大統領選挙の年は平均か平均よりやや高い上昇率、大統領選挙の翌年は平均よりやや低い上昇率、中間選挙の年は平均よりかなり低い上昇率を基本とする

- 近年は10年に一度程度の頻度で大暴落が発生してきたことから、2030年頃に大暴落が発生するという想定を置く

・2024年のアメリカ市場

2024年、S&P500は大きく上昇しました。年初の私の見通しを上回る結果となりましたが、株価は上がるという前提は正しかったと思います。

今回の株価サイクルは2022年10月13日を起点としています。そこからは少なくとも2年程度の株価上昇は通常の動きですので、昨年の株価上昇を予測することはそんなに難しくありませんでした。

ここからは、今年の株式市場を見るにあたって、重要なポイントを整理したいと思います。

・現在の株価水準

過去2年間、株価は大きく上昇したわけですから、現在の株価水準は高いと言わざるを得ません。株価が高いという理由だけで「株価はすぐに下がる」と決め付けることはできませんが、ショック(リスク・イベント)には弱い状態であるということだけは言えます。

当たり前の話ですが、人は儲けるために株を買います。買った株は売らなければ、利益は実現できません。過去2年間に株を買った人は、現状、基本的に含め益を抱えています。その含み益を大きく減らしたくはないはずです。

したがって、何か大きなイベントがあって株価が下がりそうな状況になれば、多くの人が慌てて株を売ろうとします。直近の高値から20%程度の株価下落はいつあってもおかしくないと言えます。

・生成AI

生成AIへの期待が現在の株価を支えていると考えられます。「技術革新によって社会に変革をもたらす」という点で、1990年代後半のインターネット・ブームとの類似性を見出すことができます。

2000年にバブルが弾けるまでの5年間(1995~1999年)、株価の大幅な上昇が続きました。生成AIが効率性や生産性の飛躍的な上昇をもたらすならば、インターネット・ブームのときのような株価上昇をもたらしてくれるかもしれません。

・トランプ政権

トランプ政権には光(株価上昇要因)と影(株価下落要因)がある、とよく言われます。

光の部分としては減税や規制緩和であり、影の部分は保護主義的な貿易政策(輸入品に対する関税の引き上げ)や強硬な移民政策になります。経済政策の期待とリスクのバランスを見極めることが重要です。

・金融政策

現在は利下げサイクルに入っているという点においては株式市場にプラスですが、先日のFOMCにおいて今年の利下げ見通しが2回に引き下げられたことは、利下げの着地点の不透明感をもたらしたという点で市場からの信頼を揺るがしたとも言えます。

利下げの打ち止めが視野に入ってくれば、株式市場に混乱をもたらすかもしれません。

・結論

以上のことから、2025年のアメリカ株式市場のリターンは「マイナス5~プラス15%」という幅広いレンジを置くことにしました。

リーマン・ショックのような大暴落は想定する必要ないと思われますが、トランプ政権の政策運営、生成AIの進化の状況、金融政策の行方が、株価を上にも下にももたらすということを意識したいと思います。ボラティリティの上昇には注意が必要でしょう。