2022年の株式相場を展望する 勝ち続ける投資家の投資戦略とは

《株で勝てる人と勝てない人は一体どこが違うのか? 実は、どちらにも「共通点」があります。30年以上の実績をもつファンドマネージャーが「一流の投資家」の条件を明かす【情熱の株式投資論】》

マーケット展望──2022年に向けて

今年も残すところ1か月となりましたので、来年に向けて株式市場はどのような展開になるかを考えてみたいと思います。

ここでの目的は、ひとつのシナリオ(メイン・シナリオ)を示すことで、株価のイメージを皆さんと共有することです。

当然のことながら、正確に将来のマーケットを予測することはできません。しかし、正確に予測できないからと言って、将来のマーケットについて何も考えなくていい、ということにはなりません。何も考えずにただ漠然とマーケットに対峙しても、成功できませんし、成長もありせん。

では、どうすればいいでしょうか。ここでは、世界の株式市場に最も強い影響力を持っているアメリカ市場について、具体的に見ていきたいと思います。

まず、仮説を立てます。新たな情報を入手した都度、必要に応じてその仮説を修正する作業を繰り返します。投資戦略を立案する上で、事前の準備は非常に有意義な作業だと思っています。

【仮説】2022年相場は2018年相場に近い?

将来のマーケットは過去のマーケットと全く同じということはありませんが、似たような動きをすることはよくあります。そこで、現在の相場環境と似ている過去の相場環境を探してみます。と同時に、現在の相場環境に特殊性がないかどうかも確認します。

特殊性というのは、通常の市場(株価)サイクルを拡大させる、あるいは縮小させるような要因です。例えば、1990年代後半のインターネット・ブームは株価サイクルを拡大させる要因になりましたし、2020年の新型コロナウイルスによるパンデミックは株価サイクルを縮小(破壊)させました。

来年またそのようなことが起こるかもしれませんが、今のところは、通常の株価サイクル(3~4年)を基本と考えたいと思います。保守的な見方を取り、多くの分野でイノベーションが起こってリターンの押し上げ効果があったとしても株価サイクルへの影響は限定的、とします。

株価にはサイクルがある

私が3~4年を株価サイクルの基本と考えるのは2つの理由があります。ひとつは、アノマリーの(周期性)の回でも触れましたが、アメリカの株価サイクルは政治(大統領選挙)に大きな影響を受ける傾向があるということです。

もうひとつの理由は、株価サイクルが起きる背景にあります。株式市場が2年、3年と上昇すると、過去2年、3年に株を買った人は、全員が含み益になっているはずです。株を買うのは株で儲けたいと思うからで、そのためには株を売らなければ利益を実現できません。

そこで、何か悪材料が出て売りが出始めると、これまで積み上げてきた含み益を失いたくないという思いから、慌てて売る人が続出します。売りが売りを呼び、売り疲れが起こるまで株価は下げ続ける傾向にあります。こうして、ひとつの株価サイクルが終わり、次の株価サイクルが始まるのです。

2度のピークを経て株価は…

私は今回、2022年の株価は2018年に近い動きをするのではないか、という仮説を立てました。2016年の年初から始まった株価サイクルが2018年で終わりました。年末にかけて米中貿易摩擦による景気後退懸念から株価は大きく下げて、株価サイクルが終わりました。

そして、現在の株価サイクルは2020年の3月に始まり、このまま株価が順調に上昇すると来年には3年目を迎えることになりますので、この点が2018年と似ています。来年は中間選挙の年ですし、政治の面からも2018年と似ています。

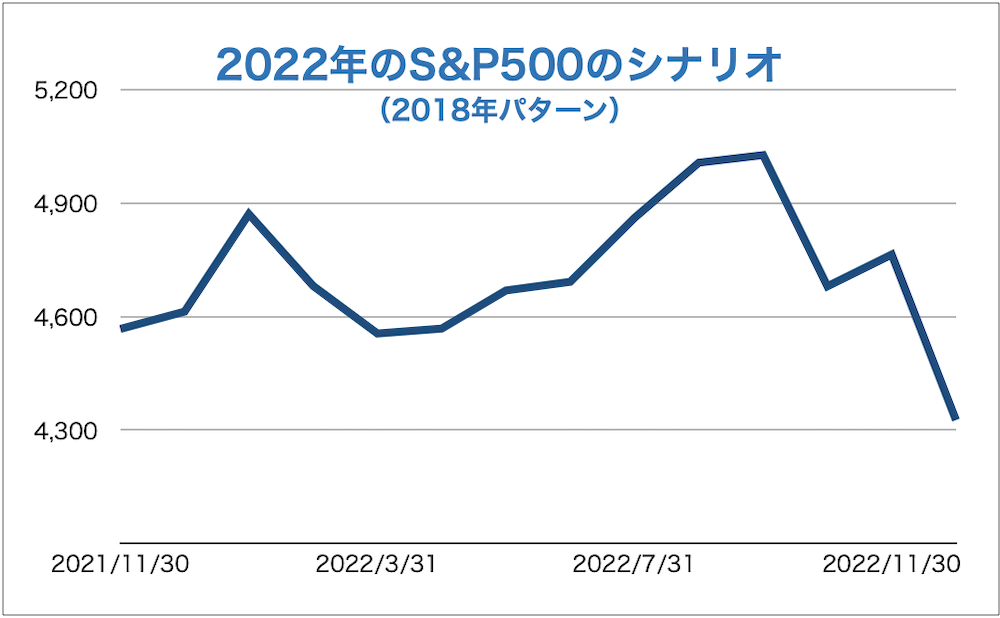

2022年が2018年と同じ株価のパターンを繰り返すと仮定すると、株価の以下のチャートのようになります。これは、2017年11月から2018年12月までの月次騰落率を使って、2021年11月末の実績をベースに作成したものです。

2018年相場に近い動きをするという私の仮説に則れば、2022年相場は、「最高の3か月」が終わる1月に一度ピークを付け、調整を経て上昇し、8~9月あたりに2度目の株価のピークを付けて、年末にかけて株価は下落することになります。

株価サイクルが終わる要因

2022年に株価がピークを付けるとすると、何がその要因になるのでしょうか。

もちろん、来年になって新たな悪材料が出てくるかもしれませんが、それは出てきたときに考えればいいので、現時点で考えられる悪材料を確認してみたいと思います。

現在、マーケットは懸念(悪材料、下げ材料)に溢れていますが、最大のリスク要因は金融政策の変更によるものでしょう。もっと言ってしまえば、金融政策に関する懸念以外のリスク要因の市場への影響は限定的だと考えています。

・金融政策に対する懸念

テーパリングを経て、2022年にはFRBが利上げを始めるでしょう。利上げを巡る不透明感や景気減速懸念が株価を押し下げる要因となる可能性は非常に高いと言えます。最も注目すべき材料です。

・インフレ懸念

インフレはコストの上昇をもたらし、企業収益の悪化懸念から、株式市場の下落要因となります。また、インフレ懸念は金利上昇にもつながり、とりわけ成長株のバリュエーション悪化を招き、成長株の下落圧力となるでしょう。

・中国不動産バブル崩壊懸念(恒大集団の負の連鎖)

恒大集団の債務問題が1社だけの問題にとどまらず、中国の不動産価格暴落につながることになれば、世界経済や世界株式への影響は無視できません。

これらの懸念が深刻な景気後退をもたらすことまでは想定していませんが、株価サイクルが成熟するにつれ、懸念に対する株価の反応はより過敏になると考えられます。

2022年、おすすめ投資戦略

株価サイクルをベースに組み立てた仮説(メイン・シナリオ)を踏まえて、2022年、長期投資家の皆様には以下のような戦略を提案したいと思います。

・1月、ポートフォリオをディフェンシブにシフト

前回のサイクル(2016~2018年)では、S&P500のボトムからトップまでの上昇率が62%であったのに対し、今回のサイクルでは、現時点でボトム(2020年3月)から108%も上昇しています。このことから、2度目の株価のピークを迎えるであろう8~9月を待たずにやや慎重なスタンスを取り、早目にディフェンシブへシフトすることを検討してみてはいかがでしょうか。

具体的には、配当重視型ETF、生活必需品セクターETF、ヘルスケア・セクターETFなどの購入をおすすめします。個別銘柄であれば、生活必需品、ヘルスケア、公益などのセクターから選んでみてはどうでしょうか。資金の一部を現金化するのもいいかもしれません。

・10~12月、ポートフォリオを景気敏感(シクリカル)にシフト

仮説(メイン・シナリオ)どおりに来年の第4四半期に底を打った場合、そこからは積極的にリターンを取りにいくことを検討してみてください。

2016~2018年のサイクルでは、S&P500がトップを付けてからボトムを打つまでにちょうど20%下落したのですが、今回のサイクルにおいては、それまでの株価上昇が大きかっただけに、トップからの下落幅も大きくなることを頭の片隅に入れておく必要があるでしょう。

決して、1回の買いで底値を拾おうとは考えず、複数回に分けて買いを実行することを強くお勧めします。

具体的には、ナスダックETF、成長株ETF、小型株ETF、ITセクターETFのほか、個別銘柄であれば、ITセクターを中心とした成長株や消費循環セクターなどのシクリカル銘柄を選んでみてはどうでしょうか。

株価サイクルと投資スタンス

2022年相場を展望するにあたって、「株価サイクル」を中心に考えてみました。

もちろん、株価サイクルの影響を受けにくい成長株やディフェンシブ株をメインに投資するのであれば、株価サイクルにあまり神経質になる必要はないでしょう。ただ、私自身は株価サイクルを積極的に活用しており、それによって大きな利益を上げてきました。

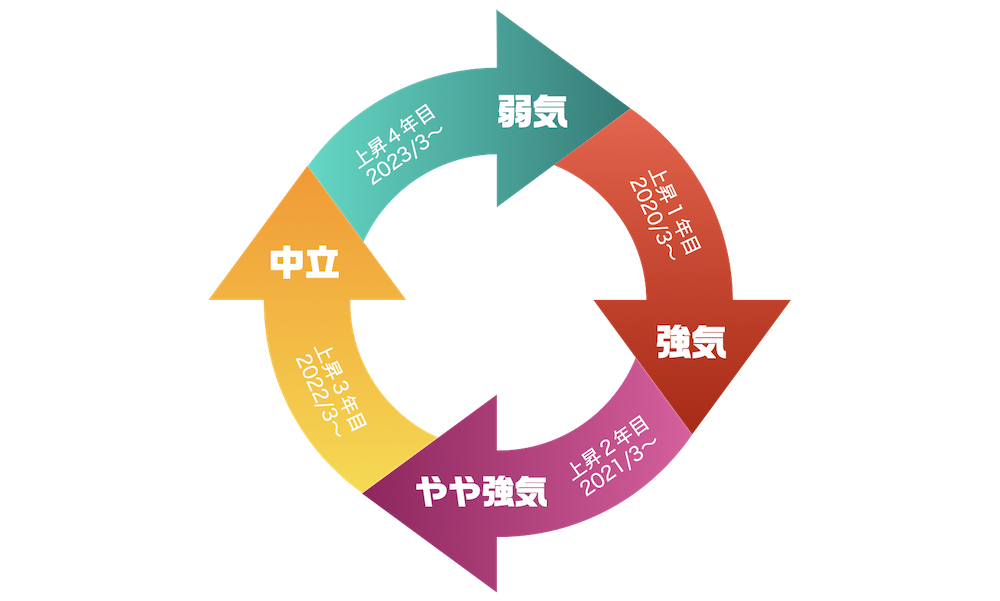

現在は株価サイクル(上昇相場)の2年目にあたり、来年には3年目に入ることになるわけですが、株価サイクル上の立ち位置によってマーケットへの向き合い方は変わってきます。

上昇相場1年目(現在のサイクルでは2020年3月以降)は、勇気を振り絞って買い向かう必要がありますし、上昇相場2年目(2021年3月以降)には、押し目を丁寧に拾っていくことが求められます。

上昇相場3年目(2022年3月以降)になれば、慎重な対応が必要でしょう。売り場を探すことも考える時期になります。そして、もし上昇相場が4年目に突入するようであれば、現金比率を高めるなどの防御態勢を取ることになります。

私はいつも、このようなプロセスで将来のマーケットの方向性を考えるようにしています。当然ながら、いつでも必ずうまくいくというわけではありませんが、成功の確率の高い方法であると自信を持って言えます。

特に株価サイクルを投資戦略に活用することは、パフォーマンスの大きな改善が期待できますので、ぜひとも検討してみてください。