おいしい株主優待に隠された「思惑」を、企業の視点で考える

株主優待をフル活用して生活する人がテレビ番組で取り上げられ、多くの人が興味を持つようになりました。しかし、株主優待には気を付けないといけない点もたくさんあります。おいしい優待をつける企業側の思惑を理解するために、企業の経営者になったつもりで読んでみましょう。

【参考記事】10万円でオーナー気分! 株主優待の知られざる魅力とは?

新米を優待にする企業の思惑

株主優待の目的のひとつに「消費者向けの商品・サービスを提供している企業が、(優待として提供して)自社の商品・サービスを株主に利用してもらい、自社に対する理解を深めてもらうこと」があります。「自社のファンになってもらうこと」が、株主優待の大切な目的のひとつなのです。

食品、飲料、外食、百貨店・スーパー各社などは、本業で提供している商品・サービスを株主優待として提供していることが多く、これらは本来の目的に沿った株主優待制度です。この場合、企業側が負担するのは商品・サービスの原価部分だけなので、仮に株主が受け取る商品の価値が3,000円であっても、企業負担は500円というケースもあり、費用対効果の大きな株主優待といえます。

しかし、「QUOカード500円分」など自社事業とはまったく関係のないものを株主優待にしている企業や、米穀卸の会社でもないのに「新米10キロ」を優待にしている企業も多く見かけます。このような場合、外部から商品・サービスを購入して株主に配るわけですから、企業には直接コストとして響いてきます。

株主優待は不公平な制度?

また、数十万株を保有している大株主も、100株しか保有していない株主も、同じ優待商品しか受け取れない場合も多くあります。一方、配当であれば、「1株あたり〇円」なので、株式を多く保有しているほど配当も多く受け取れます。

そのため、このような全員一律の株主優待には不公平感が出ます。現に、海外の機関投資家などからは、「株主への利益還元は配当や自社株買いで行うべきであり、株主優待制度は不公平だ」といった指摘もされています。

企業が自社の株を買う→市場に流通する株式の数が減少→流通数が減れば価値が上がる(こともある)→株価が上がる→もともとの株主は株価が上がって嬉しい!……という流れです。

【参考記事】ソフトバンク孫社長は年間94億円! 配当金で儲ける投資方法

都落ちしたくない企業の思惑

それでは、株主にとって「おいしい」株主優待を行う企業側の思惑について考えてみましょう。

まず、おいしい株主優待を設ければ、優待目当ての個人株主が増えるため、「株主数を維持する」ことができます。東証1部上場企業は、株主数が2,000人を下回ると2部に格下げになります。それを避けるために、企業には株主数の維持という目的が生まれるのです。

東証1部と2部の決定的な違い

では、東証1部と2部では何が違うのでしょうか? 以下は2017年11月17日終値のデータです。

| 市場 | 出来高 | 売買代金 | 時価総額 |

| 東証1部 | 198,021万株 | 3,524,501百万円 | 6,504,066億円 |

| 東証2部 | 16,328万株 | 50,175百万円 | 106,809億円 |

ここでは「出来高」と「売買代金」に注目です。出来高は、一日に売買が成立した株式の数で、売買代金は、その金額です。1部と2部を比較すると、どちらも桁違いであることがわかります。企業の視点に立って考えれば、1部にいたほうが株式による資金調達が圧倒的にしやすいのです。

また、求人を出すときにも、「東証1部」の言葉があるだけで、なんとなく安心する求職者は多いでしょう(新卒の学生の場合、当人よりも親が安心しそうですが)。つまり、企業の将来の価値を生み出す人材も、東証1部にいたほうが集めやすい、というわけです。

こうした理由から、東証1部から2部への「都落ち」を、企業はなんとしても避けなければならないのです。そのため、おいしい優待制度を設けることで個人株主を増やし、株主数の基準をクリアしようとするのは、よく見られる現象です。

上場子会社をもつ親会社の思惑

おいしい株主優待で人気のアトム<7412・東証2部>の例を紹介しましょう。「ステーキ宮」をはじめ、さまざまな外食事業を運営する企業です。

同社の株価は851円(11月17日終値)。PER(株価収益率)は280.86倍、PBR(株価純資産倍率)は13.39倍で、いずれも株価がかなり割高であることを示しています。それでも株価が下がらないのは、株主優待の魅力ゆえでしょう。

• 100~500株未満………2,000ポイント(2,000円分)

• 500~1,000株未満……10,000ポイント(10,000円分)

• 1,000株以上一律………20,000ポイント(20,000円分)

100株保有していれば1年で4000円分の優待ポイントがもらえ、系列レストランで使えるほか、日本各地の特産品と引き換えることもできます。優待利回りは4.70%と高い一方で、配当利回りは0.24%と非常に低く、株主優待を手厚くする方針であることがわかります。

【参考記事】PER・PBRの裏に隠された真実…… ROEとの密かな三角関係とは?

子会社が割高であるメリット

ではここで、企業側の行動に注目しましょう。アトムには、同じく外食産業のコロワイド<7616・東証1部>という親会社の存在があります。

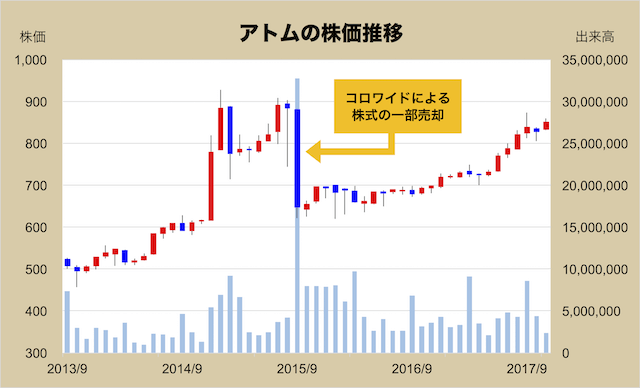

アトムの株価が株主優待のために割高になっているのであれば、親会社のコロワイドとしては「保有株式の一部を売却して利益を出す」という選択肢が生まれます。「自社株買い」ではなく「子会社株売り」ですね。実際、コロワイドはこれを行っています。

2015年9月には3,500万株近くを売却し、それによって得た利益は205億4,500万円、総資産も229億4,500万円増加しました。子会社の株式を売るだけで205億円。コロワイドにとって、アトムの株価が割高でいることは非常に大切なのだと、よくわかるのではないでしょうか。

一方アトムのほうは、この売却が発表された直後には株価が急落したものの、おいしい株主優待のおかげで株価は再び上がってきています。

子会社株売りのその後は?

このとき売却で、コロワイドのアトム株の保有比率は、約70%から約51%にまで減りました。親会社でいるためには、子会社の株式を原則として過半数保有する必要があるため、そのギリギリのところまで売ったわけです(2017年11月1日現在は53.11%)。

見方を変えると、アトムを子会社にしておくには、コロワイドはもう大規模な売却はできない、と言えます。そうとなれば、アトムの株価を高く保っておく必要がなくなり、アトムの株主優待の内容を大幅に改悪する可能性もある……かもしれません。

【参考記事】上場企業のお家騒動から、投資家目線で「親子問題」を考える

仮説を検証することが重要

現在のところ、アトムの株主優待は変わっていませんが、果たして今後もいまの高水準が続くかどうかは、注目しておきたいポイントです。

しかし、ここでいちばんお伝えしたいのは、「事前にここまで考えてから株式を購入する」ということです。こうした目論見が必ずしも当たるわけではありません。しかし、これらを一切考えていなければ、ただ市場に翻弄されるだけになってしまうでしょう。

「数値を比較・検討して仮説を立てる → 実際どうだったかの検証をする」という流れを身につけ、しっかりと自分の身になる知識を増やしていくことが、投資においてはとても大切です。