最も売れているETF、意外な人気の理由とは?(ETFランキング付き)

いちばん売れているETF

「株式投資とは美人投票のようなものだ」とは、近代経済学の父・ケインズの有名な言葉ですが、いま、東京証券取引所で大人気の「美人銘柄」があります。その銘柄は、トヨタ自動車やソフトバンクを差し置いて、売買代金ランキングの第1位です(しかも常連です)。

その銘柄とは、「NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信<1570>」。2015年には、あまりの人気ぶりに一時募集停止となる事態もありました。今回は、その人気の秘密を探ります。

たくさんあるETF。何が人気なのか?(東証のランキングより)

東京証券取引所から毎年発表される「ETF・ETN Annual Report」の2016年版によると、2015年のETF等市場の売買動向は、「日経平均株価」や「TOPIX」など「日本株連動型」が売買の大半を占めています。

さらにその中でも、対象指数(日経平均など)の2倍の値動きをする「レバレッジ型」や、逆の動きをする「インバース型」が取引量をのばしていることがわかります(つまり、人気になっています)。とくに、先ほどの「NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信」はダントツの1位の人気ぶりです。

このような「レバレッジ型」「インバース型」を中心としたETFの、2015年の一日の平均売買代金は2,125億円となり、なんとETF等市場全体の約8割を占めています。

では、この「レバレッジ型」「インバース型のETFとは、どういう商品で、何が特徴なのでしょうか? 人気の裏には必ず理由があります。しっかり理解して、資産運用の一助にしてください。

「レバレッジ型」「インバース型」って?

まずは、「レバレッジ型」の特徴を確認しましょう。レバレッジとは、「テコの力」「テコの原理」という意味です。中学生のときに習いましたよね。懐かしいですね。ワインオープナーや缶切りで、くいっとやる、小さな力で大きなものを動かす、あの「テコの原理」です。

金融においては、少ない資産で多くの取引を行うことを「レバレッジ」と言います。

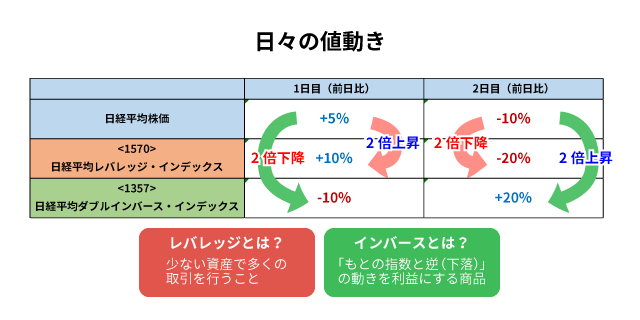

「レバレッジ型ETF」では、対象指数(たとえば日経平均株価)の2倍の「変動幅」を得ることができます。たとえば、「日経平均レバレッジ・インデックス<1570>」の場合、日経平均が前日より5%値上がりした日は、このETFの価格は2倍の10%値上がりし、日経平均が10%値下がりした日は20%値下がりする、といった計算になります。

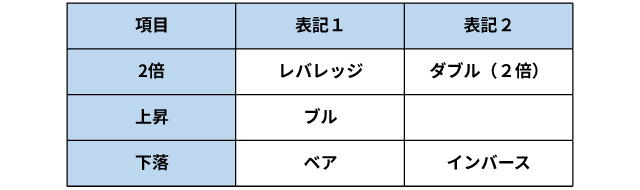

つまり、対象指数の動きに対して利益も損失も「2倍」になるということです。「日経平均ベア2倍上場投信<1360>」のように、銘柄名に「2倍」または「ダブル」と明記されることもあります。この辺りはルール化されているわけではないので、売買する前に発行元を確認しましょう。

下落で儲ける「インバース型」

一方、インバースは「逆の」「反対の」という意味です。株式投資においては、「上昇(上がる)」ことで利益を出すのが基本ですが、この「インバース型」は、反対の動き(下がる)ことで利益を出す手法です。

たとえば「日経平均ダブルインバース・インデックス上場投信<1357>」の場合、「ダブル」と「インバース」の2つの言葉が入っています。つまり、日経平均が前日より5%値上がりした日は2倍の10%値下がりし、日経平均が10%下がった場合は20%上昇する、ということです。

インバース型とは、「もとの指数と逆(下落)」の動きを利益にする商品と覚えてください。

さらにあと一歩! 「ブル」「ベア」も覚えよう

レバレッジ型とインバース型を理解した上で、もうひとつ表現を覚えましょう。相場では「ブル(牛)」「ベア(熊)」という言い方があります。本当にたくさんの言い回しがあるのも、金融市場の特徴かもしれません。

「ブル」とは、牛が角を下から上に突き上げる様子(仕草)から「強気(上昇)」を指すようになりました。一方の「ベア」は、熊が前足を上から振り下ろす動作から「弱気(下落)」を指します。上昇相場のことを「ブル相場」、下落相場を「ベア相場」なんて使い方もされますね。

そしてETFにおいても、この「ブル」「ベア」が利用されます。具体的な銘柄を見てみましょう。

・日経平均ブル2倍上場投信<1579>

これは「ブル」と「2倍」が入っていますので、日経平均が上昇した場合に2倍の動きをする(利益を上げる)ETFということがわかります。

・日経平均ベア2倍上場投信<1360>

こちらは「ベア」と「2倍」。もうわかってきたかと思いますが、日経平均が下落した場合に2倍の動きをする(利益を上げる)ということです。

人気の理由と活用法

これらのETFがなぜ人気なのか。それは「日経平均の動きの○倍儲かる」という明快な商品の特性と、信用口座を開設しなくても「下落」を利益にできるという利便性でしょう。アベノミクスの株価上昇に連動して、これらETFの売買代金も大きく増えました。

【参考記事】株価が下がると損をすると思っていませんか? 「空売り」という選択肢

実際の使い方としては、日経平均が目先上がると思ってレバレッジ型を買えば、日経平均の動きの2倍の収益を狙えます(損失幅も同様)。一方、下がると思えばインバース型を買えばいいのです。

従来は、相場の下落時に収益を得る投資手段としては、信用取引か先物・オプション取引を使うしか手がありませんでした。しかし、インバース型ETFを使えば、1つの口座で追い証(追加証拠金)の発生する信用取引や先物を使わず、利益を得られます。

また現物株を保有している場合、株価下落に備えてリスクヘッジをする手段としても使えます。

これまでも、投資信託として「レバレッジ型」や「インバース型」は販売されていましたが、ETFとなって、証券口座の取引画面から気軽に売買できるようになったことが、利便性と機動性を大いに高めたと言えます。

このような「わかりやすい商品特性」と「手軽に取引できる利便性」が投資家の心を掴み、レバレッジ型・インバース型ETFの人気の理由となっているのです。

ただし、このレバレッジ型・インバース型のETFには落とし穴もあります。

気をつけるべきポイント

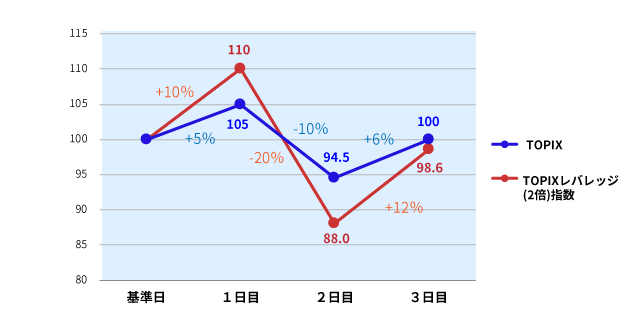

レバレッジ型ETFは、対象指数の「日々の変動率の2倍」となるように商品設計されています。TOPIX連動型なら、前日比で比較すると、TOPIXの値動きの2倍となります。

しかし、その結果として、2営業日以上離れた場合、2倍とはならずに計算上の“ズレ”が生じる可能性があります。

下の図を見てください。ここでTOPIXは、3日目には基準日と同じ価格(100→100)に戻っていますが、TOPIXレバレッジ(2倍)指数は「日々の変化率の2倍」となるために、基準日と同じ水準には回復していません(100→98.6)。

一般に、対象指数が上昇・下落を繰り返すと、このズレがマイナス方向に生じる可能性が高くなります。期間が長ければ長いほど、そのズレが大きくなる傾向(複利効果と呼びます)があります。

したがって、長期間保有した場合、対象指数のパフォーマンスを下回るなど、想定以上にマイナスとなる可能性があるのです(アベノミクス相場のときのように上げ続ける相場では、このズレが少なくなりますが、上下を繰り返しながら動くことが多いのが株式相場であるため、このズレが生じやすくなることは否めません)。

このように、レバレッジ型ETFは長期保有を目的とした投資には不利に働くケースがあるということを理解しておく必要があります。

結論として、シンプルに注意点をあげると、レバレッジ型ETFは、たとえ予想が当たった(価格が上昇した)場合においても、保有期間が長期にわたると「しっかり2倍儲かる」商品ではなく、相場の動き方によってズレが大なり小なり発生するということです(そして多くの場合、それは不利に働くことが想定されます)。

あなたの好みは?

個人投資家から大人気の「レバレッジ型ETF」。その魅力は、日経平均などわかりやすい指数に対して「2倍」というレバレッジをかけられることにあり、多くの利益をあげたい投資家に支持されていることがわかりました。

さらに、「インバース(ベア)型)では、信用口座を開設することなく「下落」を利益にできるため、個人投資家に下落時でも利益を出す手段を提供しています。

「わかりやすさ」と「利便性の高さ」「レバレッジ(2倍)の魅力」などがすべて含まれている「NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信<1570>」。これからも人気No.1の座は揺るがなさそうですね。

ETFの銘柄名称から商品特性が理解できるようになったみなさん、ぜひご自身にあったETFを探してみてくださいね。