IPO投資の「常勝神話」が崩壊したいま、負けないIPO株をつかむために必要なこと

hearty/Adobe Stock

《日本のIPO市場は例年、ゴールデンウィークでひと区切りとなります。そこで今回は、2022年5月までのIPOを振り返り、後半戦に向けた対策を考えます》

2022年前半戦は公募割れが2割超

2022年は5月までに25社が新規上場を果たしています。その中で、初値が公開価格を下回る「公募割れ」となってしまったのは6銘柄。全体における比率は24%で、「常勝」というイメージが残るIPO投資としては残念な結果になりました。

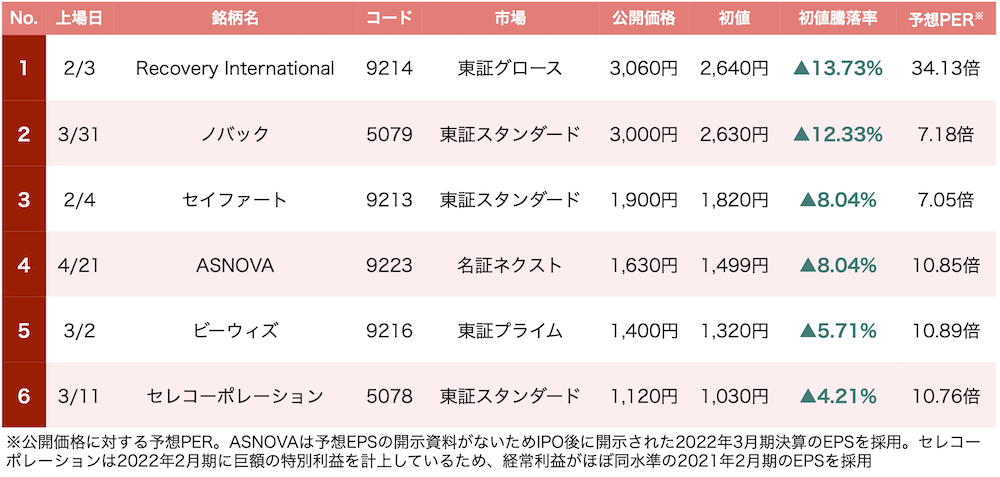

公募割れとなった6銘柄について、騰落率の低かった順に並べると次のようになります。

IPO投資は「負けない投資」として個人投資家の人気を集めてきました。しかし、勝率が7割を切ってきたからには、もはや簡単に「負けない」とは言えそうにありません。

公募割れを回避する2つのポイント

抽選に当たりさえすればほぼ儲かる状態から一変したIPO投資。それでも、株式投資の夢と醍醐味に満ちた投資手法であることには変わりありません。できるかぎり公募割れを回避するための方法を考えてみましょう。

高PER銘柄は見送る(ただし人気業種は除く)

上の公募割れ一覧には、公開価格(=公募価格及び売出価格)における予想PERも記載しました。

これを見ると、騰落率ワーストとなってしまったRecovery International<9214>の予想PERは34.13倍です。東証スタンダード上場企業の足元の平均予想PERが13~14倍で推移する中で、その倍以上の高さとなっており、既存の上場銘柄に比べて割高と言わざるを得ません。

同社は訪問看護サービスに特化して看護師派遣などを手がける企業で、今後、自宅療養者の増加が見込まれることから、看護師派遣ニーズ増加を見越して高い価格設定になったのだろうと推測できます。しかし残念ながら、株式市場からの賛同は得られませんでした。

AIやクラウド、ECといったIPO市場における人気業種に該当する銘柄の場合、高いPERであっても高成長への期待感から初値が高騰するケースも多々あります。しかし、Recovery Internationalの人材派遣業はすでに多くの上場会社が存在し、比較対象があるだけに飛び抜けて高い株価は付きにくいのです。

IPOの人気業種ではない銘柄では、公開価格の予想PERを類似企業や東証スタンダードの平均値と比較して割高か割安かの判断を行い、あまりに割高の場合は見送ることで、公募割れをつかんでしまう悲劇をある程度は避けられます。

不人気の業種・テーマも避ける

Recovery Internationalを除けば、残りの5銘柄は予想PER10倍前後の価格設定でした。しかし、それでも公募割れとなってしまいました。

このうち、ノバック<5079>は地方のゼネコン(姫路)、ASNOVA<9223>は建設関連(仮設機材のレンタル)、セレコーポレーション<5078>は不動産関連(アパート提案)と、いずれもIPO市場では評価の低い業種です。

また、コンタクトセンター運営などを手がけるビーウィズ<9216>はパソナグループ<2168>で、子会社上場が敬遠される中での公募割れとなりました。

株式市場からの調達資金を活用して新たな成長を目指す、というのがIPO(新規株式公開)の本来あるべき姿です。そのため、業績拡大のイメージに乏しい業種や子会社上場など、IPO市場が好まない業種・テーマの銘柄には手を出さないことも、公募割れリスクを避けることにつながります。

予測できない公募割れもある

ただ、セイファート<9213>は美容院向けの人材派遣を行っており、決して株式市場の不人気業種とは言えません。また、ファンドを含めた子会社上場にも該当しておらず、公募割れを事前に予測することは難しかったと言えます。

株式投資に「絶対」はないように、IPO投資において公募割れを「絶対」に避けることは無理です。想定外の不運に見舞われる可能性は残されますが、それでも、人気業種でない高PER銘柄や不人気業種・テーマを避けることで、多くの公募割れからは逃れることができるはずです。

公募割れは速やかに損切りすべし

IPOの抽選に当たってめでたく投資したら、初値前後で売却するのが基本的な方法です。そもそもIPO投資は、初値が公開価格を上回ったときの差益を狙う手法なので、公募割れになった場合も当然、初値付近で売却する必要があります。

ただ、人間にとって損切りは、自らの判断を否定するかのようで非常に難しい行為です。そのため公募割れになっても、「いつか取り戻せるはず」と信じて、そのまま継続保有する人も少なくありません。

しかし、投資は本来「入り口と出口」がセットであり、初値狙いで投資したのであれば、その結果がどうであろうが初値で手仕舞いしなければいけないのです。むしろ公募割れしたときこそ、傷の浅いうちにさっさと損切りするべきです。

というのも、公募割れした銘柄の場合、その後の株価がさらに下落することも多いからです。実際、2022年5月までの公募割れ6銘柄の中には、損切りせずに継続保有していたらますます傷口を広げている銘柄もあります。

IPO投資では、初値が付いた後はプラスであろうがマイナスであろうが速やかに確定させることが大切です。そうすれば、公募割れ以上に損失を拡大させることは避けられるのですから。

IPO投資でも「目利き力」が大事

低調に推移している2022年のIPO市場ですが、6月には13社が新規上場する予定となっており、復調への期待も膨らみます。

ただ、ここまで振り返ってきてわかるとおり、IPO投資の「常勝神話」は崩壊した状態です。もはや「誰でも(ほぼ)確実に勝てる」手法ではなくなった以上、IPO投資でも投資家としての「目利き力」が問われるようになっているわけです。