IPO株投資「夢の時代」はもう終わり? 初値上昇額から見えてくる、儲かるIPO株の共通点【2021年IPOランキング】

《世界的なワクチン接種の広がり、東京オリンピック開催、中国市場の動揺、岸田政権の発足、オミクロン株の感染拡大……と社会情勢が劇的に変化する中、2021年のIPO市場はどう動いたのか。初値上昇額ランキングで振り返ります》

活況を呈した2021年のIPO市場

2021年のIPOは活況な年となりました。新規上場件数は年間で125社に上り、前年の93社から32社増加して、188社が上場した2006年以来の高水準となりました。

この中には、もともと東京五輪という記念年に合わせて2020年の上場を検討していた企業が、新型コロナウイルス感染拡大の影響で大会が延期となったため、2021年にIPOを果たしたケースもあります。

そのほか、日経平均株価が30年ぶりの3万円台を回復するなど国内マーケットが堅調に推移したことや、2022年4月の東証再編(市場区分の変更)を前に、いわば“駆け込み”的な新規上場が行われたことなどが要因として挙げられます。

活況の裏に変調あり。新たな動きも

IPO市場自体が賑わったのは良かったものの、初値が公募価格を上回ったのは125社中103社(82%)で、例年に比べるとやや低めでした。初値上昇率の平均は56%に留まり、近年では2012年の49%に次ぐ低水準です。初値が公募価格を割り込む「公募割れ」も20社を数えました。

特に12月は、32社ものIPOが重なる約30年ぶりの上場ラッシュ。地合い(相場の状態のこと)や資金分散による需給の悪化で、32銘柄のうち4割近い12銘柄が公募割れするなど、IPO活況の裏では変調も見られました。

人気となったテーマといえば、ITやA I(人工知能)、SaaS(サース)、DX(デジタルトランスフォーメーション)、フィンテック関連、再生エネルギー、ウェブマーケティングなど。やはり、コロナ禍でも成長期待が高いものが目立ちました。

マザーズ市場は過去最多の上場を記録するなど、近年のマザーズ偏重や“小粒化”の流れは変わらなかった一方で、公募価格での時価総額が1000億円以上の大型上場が5社に上り、6年ぶりに増加しました。うち3社はマザーズへの上場で、「未上場時にできる限り事業を拡大してから上場する」という新興企業が増えたのも、2021年の特徴です。

さらに、この「公開規模の大型化」によって、海外マネーのIPOへの流入が急激に増加しました。海外投資家に株を販売した案件が31社もあり、前年の16社から倍増しています。この新しい流れは今後も加速しそうです。

なぜ明日上がる銘柄がわかるのか? 元手30万円を数億円の利益に変えたプロの銘柄選び

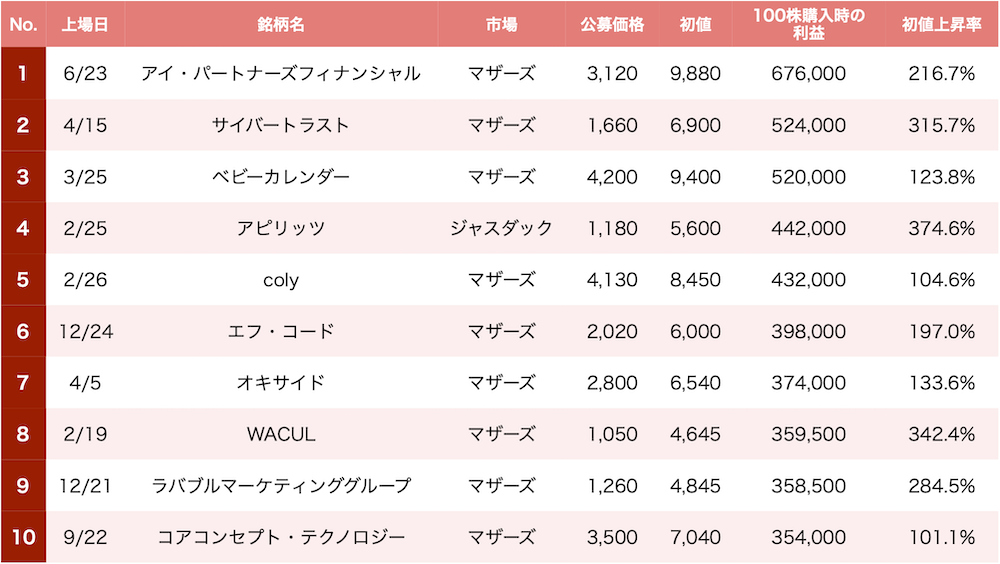

2021年の初値上昇額トップ10

そんな2021年のIPO市場で、投資家に最も大きな利益をもたらしたのはどんな銘柄だったのでしょうか。公募価格と初値との差額(=初値で売却した場合の利益)が大きかった上位10社を見てみましょう。

【第1位】アイ・パートナーズフィナンシャル<7345>

金融商品仲介業を基軸としたIFAによる金融サービスの提供をする会社です。個人のマネーへの意識の高まりを追い風に、類似企業も少ない新分野の銘柄としての魅力を持ちあわせています。

また、公開規模が3億円という超小型案件で、公開株数は11万5000株(うち公募が10万株)、もちろんマザーズ上場と、需給面からも初値が“飛びやすい”条件がずらりと並んでいました。

IPOで人気が出る銘柄のポイントとして挙げられるのが、①トレンドのテーマ、②マザーズ上場、③公開規模が小さい、④公募株比率が高い。

こうした点から見ても同社はまさにS級の案件といってよく、公募価格の3.2倍に相当する9,880円で初値をつけました。初値上昇率は216.7%、100株(単元)あたりの利益は67.6万円という好結果で、見事抽選に当たった投資家に福をもたらしました。

【第2位】サイバートラスト<4498>

SBテクノロジー<4726>の子会社で、認証・セキュリティサービスなどを手がけています。「認証・セキュリティ」「OSS」「IoT」といったトレンドのテーマを持ち、ソフトバンク系のIT企業で、大株主もNECなどの大企業。さらには公開規模が10億円でマザーズ上場の小型案件、などの理由から人気化しました。

上場2日目に公募価格の4.2倍となる6,900円の初値をつけ、初値上昇率は315.7%、単元あたり利益は52.4万円という好発進。その後もストップ高で張り付くなど、IPOとしては最高の結果となりました。

【第3位】ベビーカレンダー<7363>

妊娠・出産・育児向けの情報メディアおよび産婦人科向けの経営支援ソリューションなどを運営する会社です。

IT・インターネット関連のマザーズIPOで、「子育て支援」「ヘルスケア領域のデジタル化」という独自のテーマを持ち、なおかつ足元の業績も好調。さらに、公開規模は8億円で、公開株数は18万株に留まるという、まさにプラチナチケット案件でした。

地合いが悪い中でも公募価格の2.2倍となる9,400円で初値をつけ、初値上昇率は123.8%に。単元あたり利益も52万円となり、50万円以上を確保しました。

【第4位】アピリッツ<4174>

ECサイト構築やウェブシステム開発、オンラインゲームの企画・開発などを手がける会社。

公開規模3億円の小型IT系ジャスダック案件で、PERが12倍と同業他社に比べて割安であることや、DXの流れを追い風にウェブソリューション事業が成長中であることも、投資家の期待を集めました。

公募価格の4.7倍となる5,600円で初値をつけ、初値上昇率は374.6%、単元あたり利益44.2万円でした。

【第5位】coly<4175>

「魔法使いの約束」などの女性向け恋愛モバイルゲームを企画・開発・運営する会社。

「夢女子」「腐女子」というターゲット層をかなり絞った事業内容や、公開規模も60億円でマザーズでは中〜大型の案件ながら、ベンチャーキャピタル(VC)なし、ストックオプションなし、既存株主が会社設立時の3名のみ、という珍しいIPOでした。

業績も急成長中で、その話題性から注目度が高くなった結果、公募価格2倍の8,450円で初値をつけました。初値上昇率は104.6%、単元あたり利益は43.2万円です

【第6位】エフ・コード<9211>

DX戦略の設計・実行支援や顧客獲得のためのマーケティング支援を手がけています。

IPOラッシュの12月で7社同時上場のなか、公開規模3億円という軽量感や、人気の「DX」関連であること、さらには好調な業績から、公募価格の3倍となる6,000円の初値をつけます。初値上昇率は197%で、初値売りでは39.8万円の利益という満足のいく結果を残しました。

【第7位】オキサイド<6521>

光学分野における酸化物単結晶、光部品、レーザ光源、計測装置などの開発・製造・販売を行う会社。

公開規模が30億円でマザーズIPOとしては“荷もたれ感”があるものの、グローバルニッチのトップ企業で業績も好調なことや、年度初の単独上場ということで人気化。公募価格2.3倍の6,540円で初値をつけ、初値上昇率は133.6%、単元あたり利益は37.4万円と、年度初めにふさわしい結果となりました。

【第8位】WACUL<4173>

デジタルマーケティングのPDCAツール「AIアナリスト」シリーズやDX人材プラットフォームなどを提供しています。

「DX」「AI」という時流のテーマに加えて、公開規模8億円のマザーズ案件であること、業績も高成長していることから人気を集め、公募価格の4.4倍となる4645円で初値をつけました。初値上昇率は342.4%、単元あたり利益は35.95万円。

【第9位】ラバブルマーケティンググループ<9254>

SNSアカウントの運用や運用支援ツールの開発・提供などを手がけている会社。

「SMSマーケティング」という時流のビジネスであることや、公開規模が約5億円で同時上場の他3社と比べて軽量感があること、VCなしのため需給面でも優位であることから人気化。公募価格の3.8倍にあたる4,845円で初値をつけ、初値上昇率は284.5%、初値売りで53.85万円の利益となりました。

【第10位】コアコンセプト・テクノロジー<4371>

製造業・建設業をはじめとしたDX実現支援やIT人材調達支援などを手がける会社です。

「DX」「AI」という人気テーマに加え、企業のDX推進を追い風に足元の業績は堅調、公開規模15億円のマザーズ小型案件で、VCもなく需給面も優位。3社同時上場のなか、公募価格2倍の7,040円で初値をつけ、初値上昇率は101.1%、単元あたり利益は35.4万円。値がさ株IPOらしい好結果と言えます。

2022年のIPO市場はどうなる?

2月に入り、2022年のIPOも幕を開けました。今年もIPO市場は活況が予想されており、上場企業数は110〜120社程度になるとみられています。引き続き、DXやSaaS、AI、IoT関連のほか、環境やヘルスケアなどの関連企業への期待が高くなるでしょう。

ただ、現在のような不透明な相場が続けば、上場を延期する企業が増えるかもしれません。その一方で、4月に予定されている東京証券取引所の市場再編に向けて、駆け込み上場が増加する可能性もあります。

さらに、政府(公取委)も問題視する「安すぎる公開価格」の動向にも注視しておく必要がありそうです。今後、公募(公開)価格と初値のギャップを是正化する動きが出てくれば、これまでのような「IPO株=(ほぼ)必ず儲かるお宝株」という時代は終焉を迎えることになるかもしれません。

いずれにしても、IPO株投資をする際には、これまで以上に企業の事業内容や業績動向などを見極めて、しっかりと選別していく必要がありそうです。