株主優待狙いの裏技&注意点 「1泊2日の甘い夢」は悲劇の始まりかも?

株主優待をもらうポイント

株主優待が大ブームの今、レストランや映画の無料券、食品や日用品、クオカードなどの金券や株主限定商品、地方の特産品など、バラエティ豊かで魅力的な優待が増えています。しかし、「優待がほしい!」だけで投資すると、思わぬ痛手を被ってしまうことも。

“オイシイとこどり”の裏技と、そこに潜む落とし穴をご紹介します。

「1日株主」で優待ゲット

株主優待をもらうには、「権利確定日」に株を保有していることが条件です。

株の売買は、約定日から起算して4営業日目が受け渡しとなります。したがって、権利確定日の3営業日前(=権利付き最終日)までに買い付けておく必要があります。

半年に一度だけ権利確定日を設けている企業の場合、たとえば3月末決算の企業なら、2017年3月31日(金)に株主であるためには、権利付き最終日である3月28日(火)までにほしい企業の株を買っておく必要があります。

ということは、言い換えれば、権利付き最終日の3月28日に現物株を買い、翌日29日(=権利落ち日)に売った場合のような「1泊2日」の保有でも、権利確定日の31日時点では株主なので株主優待をゲットできる!ということです。

2019年7月16日より、権利付き最終日が権利確定日の2営業日前となりました。

権利付き最終日・権利落ち日ともに1日後ろ倒しとなっていますので、ご注意ください。

(編集部)

株価の下落にご用心

人気のある株主優待銘柄ほど、権利付き最終日に向かって、株価が上昇しやすくなります。しかし、翌日の「権利落ち日」以降には、人気が高ければ高いほど大きく株価が下がる傾向にあります。

なぜなら、優待狙いで株を買った投資家が、優待の権利を得るとすぐに株を手放してしまうからです。人気銘柄ほど、配当や株主優待から得られる金銭的価値よりも株価の下げが大きくなってしまいがちなので、注意しましょう。

また、数か月前に買って持ち続けていたとしても、直前に悪いニュースなどが出れば大きく株価が下落するリスクがあります。優待狙いで投資したのに、受け取る優待の金銭的価値より、何倍もの損失や含み損を抱えてしまったのでは、元も子もありません。

優待を“タダ”で手に入れる裏技

「クロス取引」で株価を相殺

このような株価下落のリスクを避けるため「クロス取引」という投資手法があります。売買手数料のみで、株価の変動リスクがなく、実質的に優待を“タダ取り”できるとあって注目を集めています。

クロス取引とは、権利付き最終日までに「現物買い」と「信用売り」を同時に行う取引です。「信用売り」とは信用取引の売り、つまり「空売り」のことです。

「信用売り」では、まず証券会社から株を借りて取引(売り)を行います。そして、株主優待の権利が確定したら、現物買いしておいた現物株を、信用売りのために証券会社から借りた株の返済に充てて決済します(これを「現渡し」と言います)。

このとき、「現物買い」と「信用売り」を同時に行うことで、株価が相殺され、実質ゼロ円で優待の権利を得ることができるのです。

実際の取引としては、権利付き最終日の前場か後場の寄り付き前に、ほしい優待銘柄の「現物買い」と「信用売り」の注文を同株数、成り行き注文します。これは、「現物買い」と「信用売り」を同じ価格で約定させるためです。

約定後、権利落ち日となる翌営業日に現渡しして決済すれば完了。めでたく株主優待の権利ゲット!です。

裏技には落とし穴が付き物

「逆日歩」にご用心

ところが、このクロス取引には思わぬ落とし穴があります。

それが、クロス取引で生じる「逆日歩(ぎゃくひぶ)」です。逆日歩とは、信用売りが増えすぎて、株が不足した場合に追加でかかる費用です。株券の“追加レンタル料”だと考えるとわかりやすいでしょう。

この逆日歩が、株主優待の金銭的価値より高額になるケースがあります。人気のある優待銘柄の場合、多くの投資家が権利付き最終日に一斉に信用売りするため、株不足に陥るのです。その結果、投資家は、優待品の金銭的価値を大幅に超える逆日歩を払うはめになります。

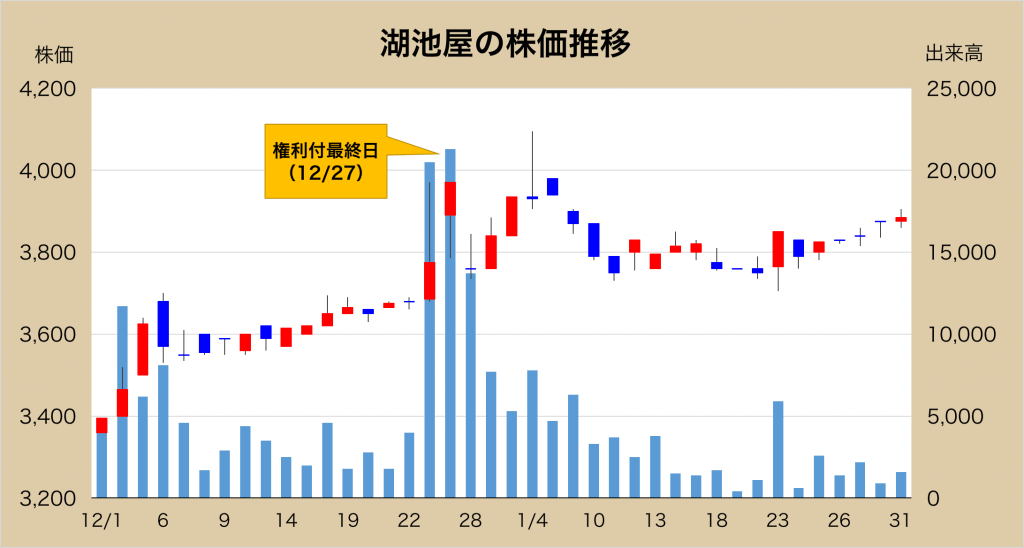

[実例1]湖池屋の悲劇はこうして起こった

実際に多額の逆日歩が発生してしまった例をご紹介しましょう。

湖池屋<2226>は、ポテトチップスなどのスナック菓子でおなじみの菓子中堅企業。東京証券取引所のジャスダックに上場しています。同社の株主優待は、100株保有で1,000円相当の自社商品の詰め合わせ(年2回)で、権利確定日は6月末日と12月末日です。

Aさんは湖池屋の大ファン。株主優待でポテトチップス詰め合わせがもらえると知り、実質ゼロ円で優待の権利がもらえる「クロス取引」をやってみよう!と思いつきます。

権利付き最終日の12月27日に現物株100株を買い、同時に100株を信用売り。そして翌28日に、信用売りを現物株で返済するクロス取引を完了させて、無事に株主優待の権利を得ました。株価変動リスクゼロ、コストを除けば実質ゼロ円で優待権利を得たと大喜びのAさん。しかし……

このとき、優待狙いの多くの投資家がAさんと同じことを考えていました。そのため、実は大量の空売りが行なわれる状況となっていたのです。その結果、湖池屋株は過度の株不足に陥り、1株あたり320円の逆日歩が発生。Aさんは100株×320円=3万2,000円の支払いが必要となりました。

逆日歩は、空売りの受け渡し日から現渡しの受け渡し日の前日までかかります(片端入れ)。湖池屋のように12月末日が権利確定日の場合、年末年始の休場をはさむため、逆日歩が発生する期間が長くなります(今回は12/30〜1/3の5日分)。これも、逆日歩が高くなった要因でした。

こうして、1,000円相当の優待は、3万2,000円の高級ポテトチップスになってしまったのです。

過去の状況をチェックすべし

このようにクロス取引は、人気の高い銘柄では突然の逆日歩が発生することがあるため、注意が必要です。

Aさんのような悲劇を繰り返さないためには、過去に権利付確定日付近で逆日歩が高額で発生している銘柄は避ける、信用買い残高と信用売り残高の推移をチェックして、逆日歩が生まれにくい(買い残高のほうが常に多い)銘柄を選択するなど、慎重に取引を行いましょう。

また信用取引には、取り扱い証券会社や空売り可能な優待銘柄が限られているものの、逆日歩が発生しない「一般信用取引」などもありますので、場合によってはこちらも検討しましょう。

落とし穴はこれだけじゃない

長期優遇制度にご用心

長期優遇制度とは、株式の保有期間によって優待の内容がランクアップするというもの。クロス取引のように、手数料だけで優待を手に入れる“タダ取り投資家”への対抗策として生み出されたものですが、自社株式を長期保有してもらいたいとの思いから、この制度を導入する企業も増えています。

株を1年以上保有などの条件があることを知らずに投資してしまい、狙った優待がもらえなかった……とならないように、必ず権利内容を確認するようにしましょう。

優待の縮小・廃止にご用心

株主優待は、業績不振など企業の都合でいつでも内容を変更したり、廃止したりできます。それによって起こった悲劇の例をご紹介しましょう。

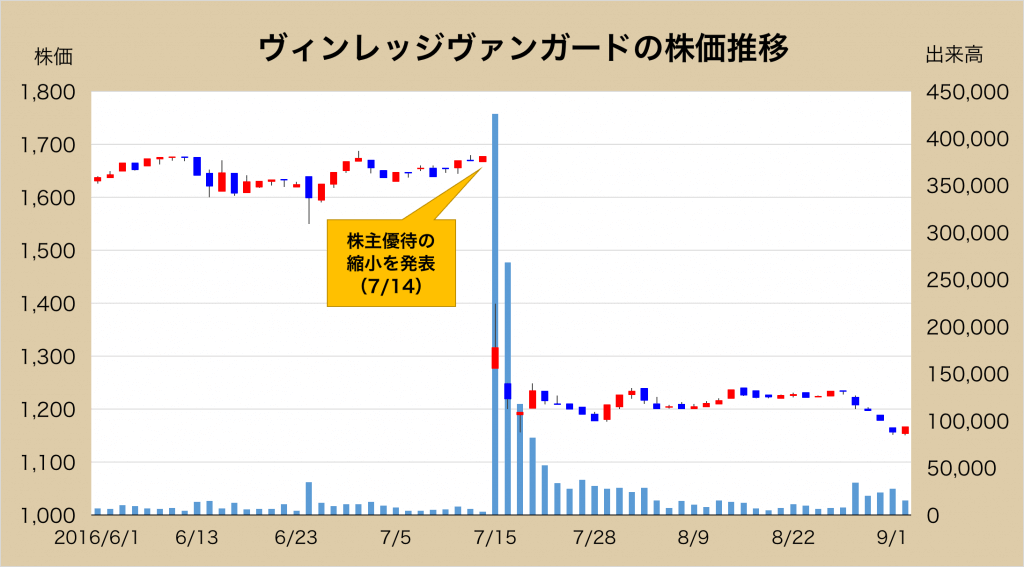

[実例2]ヴィレヴァン投げ売りの悲劇

雑貨なども扱う「遊べる本屋」として人気のヴィレッジヴァンガード<2769>は、100株(約17万円)で1万円分の商品券がもらえるとあって、個人投資家に人気の高い優待銘柄でした。

しかし2016年7月、金額は同じ1万円でも、2,000円の買い物ごとに1,000円使える優待券へと“縮小”することを発表します(1万円すべてを使うには計2万円分の商品を買う必要がある)。この優待縮小にショックを受けた個人投資家が投げ売りし、株価は20%近く大幅に下落しました。

このように、人気の優待銘柄が縮小・廃止すると、個人投資家の投げ売りによって大きく株価が下落するリスクがあります。

業績が悪くなると、企業は株主優待の内容を縮小したり、廃止したりします。換金性の高いクオカードなどの金券を優待にしている企業は、自社商品を優待として提供する場合よりも優待コストがかかるため、さらにそのリスクが高まります。

“お楽しみ”を楽しむために

株主優待は、投資における“お楽しみ”として人気を集めています。しかし、優待の内容や優待利回りだけを見て投資をすると、さまざまな落とし穴にはまってしまうこともあります。

ここで紹介したような優待に関する落とし穴だけでなく、業績悪化で株価自体が下落し続ければ「キャピタルロス」が発生し、もらった優待以上の損失を抱えてしまうリスクもあります。株主優待だけを重視せず、業績や将来性などにも目を向けることが大切です。

株主優待投資は、企業の商品を実際に手に取ったり、店舗に行ってサービスを受けたり、“リアル”に体験することができる投資方法です。楽しいはずの優待投資が悲劇とならないよう、ご紹介した注意点を参考に、くれぐれも慎重に行なうようにしてください。

オイシイ話には裏がある……と言われるように、優待狙いだからと言ってリスクゼロなわけではありません。そもそも「1泊2日」の保有で優待をゲットしようとするのは、トレードをしながら投資の“いいとこ取り”をしようとするようなもの。「投資」なのか「トレード」なのか、まずは自身のスタイルを知ることが必要です。