コロナショックでチャンス到来 長期投資家のための暴落対処法

長期投資家のための暴落対処法

新型コロナウイルスの影響は留まるところを知らず、ついに、東京2020オリンピック・パラリンピックの延期が決定されました。その一方、日経平均株価は大きく戻してきていますが、果たしてこれで「元どおり」となるのか、それは誰にもわかりません。

今回のような暴落は、長年相場にいれば必ず経験するものですが、そうは言っても、やはり動揺してしまうもの。「これぞ!」と思う個別銘柄を厳選して長期保有を目指している投資家の場合でも、真っ逆さまに急降下する株価を目の当たりにして、思わず手放したくなるかもしれません。

しかし、本来の目的を無視して売りに走るのはパニックでしかなく、長期投資家としてのあるべき姿勢とは言えません。

「いずれ戻る」と知ることの強さ

毎日のように下落を続けるチャートを見ていると、「一体どこまで下がるのか……」という不安に駆られるでしょう。その恐怖に呑み込まれないためには、まずは「節目」を意識することで、次なる下落に向けた心の準備を整えておくことが大切になります。

(参考記事:株価はどこまで下がるのか 「節目」を意識して次なる下落に備える)

そのうえで非常に重要なのが、いずれ株価は戻る、と認識することです。もう二度と上がってこないように思えても、長期的な目線で見れば戻ってくることが、過去の事例からわかります。それを知っておくことは、こうした暴落時においては何よりも心強い武器となります。

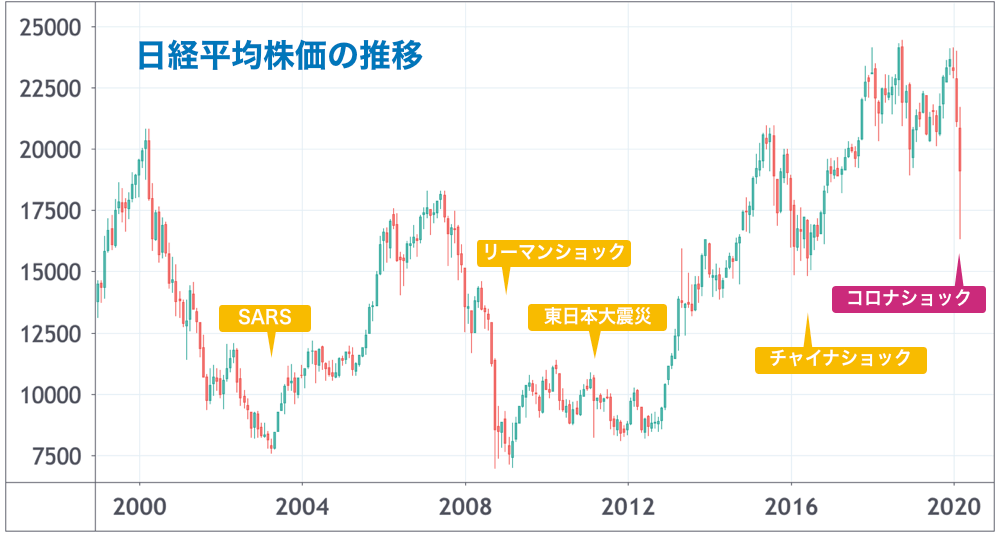

以下は、日経平均株価の長期チャートです。一見して明白な通り、大きなショックが起きたときには、短期的には株価はパニック売りとなって大幅に下落しますが、その後は大きく回復しています。

このひとつの説明として、株式市場には「平均回帰性」という特性があり、市場価格は変動するものの、長期的には平均的な(適正な)水準に戻る傾向がある、ということが言えます。長いスパンで考えると、大きく上がった株価はその後に下落し、大きく下落した株価はその後に上昇する、というわけです。

リーマンショックや今回の新型コロナショックのように、株式市場が恐怖に支配されて過剰反応し、暴落相場となることはあります。しかし、大きく下落した分だけ、その後の上昇も大きくなることが期待できる、ということでもあります。

言い換えれば、長期投資家にとって暴落時というのは、株を買って大きく資産を増やす絶好のチャンス到来!とも言えます。

株価はいずれ戻ってくる──この理解をしっかり頭に入れておけば、業績が良くて本当に欲しい銘柄に対しては「底はわからないけれど思い切って買う」という選択肢も取れるようになるでしょう。

リバランスという拠り所

そうは言うものの、実際の暴落相場に直面したとき、ほとんどの人は正常な思考で判断をすることができません。長期的には「今は絶対に買いだ!」とわかっていても、それは、落ちてくるナイフを掴みにいくようなもの。恐怖のあまり、なかなか手を伸ばせないのもうなずけます。

また、たとえ余裕資金があったとしても、どれくらいを使って買い増せば良いのかも悩むところです。「ええい! とにかく突っ込んでしまえー」では、あとに後悔するのが目に見えています。

こうした場合、冷静に投資判断を下すために知っておきたいのが、リバランスという考え方です。

リバランスとは、ポートフォリオを構築した後、相場変動などで変化した投資配分比率を見直して、値上がりした資産・銘柄を売って、値下がりした資産・銘柄を買いし、最初と同じポートフォリオの比率に修正する手法です。

あらかじめ決めた資産配分に淡々と従う

例えば、資産が100万円あり、自分のリスク許容度に合わせて、現金50万円:株式50万円(5:5)の比率で投資を行っているとします。そこに〇〇ショックが到来! 株価は20%下落して、株式評価額は40万円まで減りました。総資産額は、現金50万円+株式40万円の90万円となります。

リバランスの考え方では、これを元の5:5の比率に戻します。つまり、90万円の資産を現金45万円:株式45万円にする必要がありますので、現金の5万円を使って株式を買い増します。これで、最初のポートフォリオと同じ比率に戻ります。

そもそもポートフォリオを組んだ際に5:5という比率を設定したわけですから、総資産額が目減りしたとしても、あらかじめ決めたその資産配分に淡々と従う、ということです。そうすることで、「どうすればいいかわからない」という恐怖を排除することができるのです。

慌てず、騒がず、お買い得は逃さない

2008年9月のリーマンショックの場合、日経平均株価は8月末から10月末には約34%もの暴落となりました。その後も下落は続きましたが、2009年3月を底に大きく回復しました。このとき、先ほど述べたリバランスの手法でポートフォリオを組んでいたら、その後のパフォーマンスはどうなったでしょうか。

5:5の比率をキープしていた場合、90万円だった資産は、1年後には+9.1%の98,165円まで回復することになります。保有株を売却して現金のまま保有していた場合は、90万円のままで変わりません。何もしなかった場合は+8.1%、現金を全部使って株式を買っていれば+18.1%という結果になったはずです。

たしかに、現金をすべて株式に回していたほうが、もっとも大きなリターンを得られたわけですが、その後も大きく株価が下落するリスクも当然ありますし、当初の自分のリスク許容度(5:5)から大きく外れてしまいます。

リバランスという手法で対処することで、暴落時でも慌てず、冷静な目で、お買い得銘柄に対して粛々と追加投資を行うことができるようになります。

暴落時こそ貪欲に

著名な投資家のウォーレン・バフェット氏は、市場が下落したときこそ嬉しくなると言い、こんな言葉を投資家たちに投げかけています。

他人が貪欲なときに恐怖心を抱き、他人が恐怖心を抱いているときに貪欲であれ

大衆心理を逆手にとって巨万の富を築いたバフェット氏のように、長期投資家は暴落時にこそ貪欲に、かつ冷静な目で相場に臨みたいものです。