新NISAスタート! いまこそ知りたい、運用上手&投資家の支持が多い日本株ファンド5本

2024年に入り、新しいNISA(少額投資非課税制度)がスタートしました。

「つみたて投資枠」の活用のほか、これを機に株式投資を始めた初心者の方を中心に、投資信託の人気が高まっています。そこで、主に日本株に投資するタイプの投資信託について、運用成績の良いファンドを見つける方法をご紹介します。

投資信託のメリット

投資信託は、個別株を購入する場合と違って、複数の銘柄や資産がパッケージになっています。そのため、1つの投資信託を購入するだけで分散投資になり、個別株投資よりもリスクを低減することができる、というのが投資信託による投資の大きなメリットです。

また、株の専門家であるファンドマネージャーに運用を「お任せ」できるのも、特に初心者の方には負担が減るので取り組みやすいでしょう。さらに、1万円など少額からでも始めることができる点も、投資信託のメリットです。

良い投資信託はどうやって判断する?

国内の株式に投資する投資信託(株式投信・株式ファンド)は現在6000本近くにものぼり、はっきり言って、玉石混交の状態です。

だからと言って、「なんとなく良さそう」とか「人気らしいから」「おすすめされたから」といった理由だけで選ぶのも、大切な資金を投じるには不安があるのではないでしょうか。こうした理由で選ぶとしても、最終的に「買う!」という判断は自身で下すべきです。

では、投資家は、何を基準にファンドを選べば良いでしょうか?

- テーマや投資戦略が自分の考えと近いファンド

- ベンチマーク(指標)と比べてプラスが大きいファンド

- 純資産総額が増えているファンド

ひとつの考え方として、テーマや投資戦略が自分の考えと近いファンドを選ぶ方法があります。また、純資産総額が増えている=資金が流入しているファンドも、多くの投資家から評価されているということになりますので、選ぶ際の目安になるでしょう。

運用上手を見抜く「シャープレシオ」

株式投信を購入する場合は、なるべく「運用上手なファンド」を選びたいところです。それを見抜くひとつの方法として、リスクに応じたリターンが得られているかどうかを判断する指標である「シャープレシオ」があります。

シャープレシオは、リスクあたりの超過リターンがどれだけあったかを示す指標です。超過リターンとは、国債などの無リスクの資産に対して得られた超過収益のことです。シャープレシオは、数値が大きくなればなるほど、より効率的に収益を稼いでいることによります。

たとえば、2つの投資信託のリターンが10%だった場合、一方のファンドは20%、もう一方は10%のリスクを取っていたとすると、シャープレシオが高いのは後者のファンドです。10%のリスクしか取っていないのに10%のリターンを得ており、こちらのほうがより「運用上手」ということがわかります。

過去1年で最も運用上手だった日本株ファンドは?

直近の過去1年間(各データは2024年1月26日時点。以下同)で、投資信託の値段である基準価額が20%以上の上昇を達成し、なおかつシャープレシオが高かったファンドを見てみます(ラップ口座などの専用ファンドは対象から除外しています)。

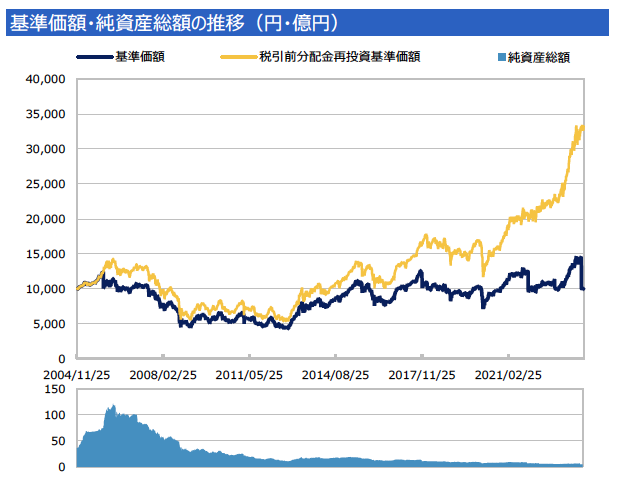

この条件でシャープレシオが最も高かったのは、三井住友DSアセットマネジメントが運用する「ウツミ屋日本株ファンド『あゆみ』」でレシオは3.78です。分配実績などを考慮した基準価額は、この1年で46%も上昇しました。2004年11月の設定で、信託期間は無期限。純資産額は4億4500万円と少なめです。

このファンドは、株価に対する企業の資産価値の割安さを計る投資指標であるPBR(株価純資産倍率)をベースに、経済指標や企業リサーチ情報などをもとにして組み入れ銘柄を決定しています。

2023年末に出されたファンドレポートによると、組み入れ比率の上位にはアルバック<6728>、日本シイエムケイ<6958>、シンフォニアテクノロジー<6507>といった電気機器業の中小型株が並んでいます。

業種別では電気機器がポートフォリオ全体の約2割を占めるほか、銀行・卸売・輸送用機器など景気敏感のバリュー(割安)の業種が組み入れ比率上位となっています(参考▶https://www.smd-am.co.jp/fund/pdf/131908m.pdf)

バリュー株ファンドが2位

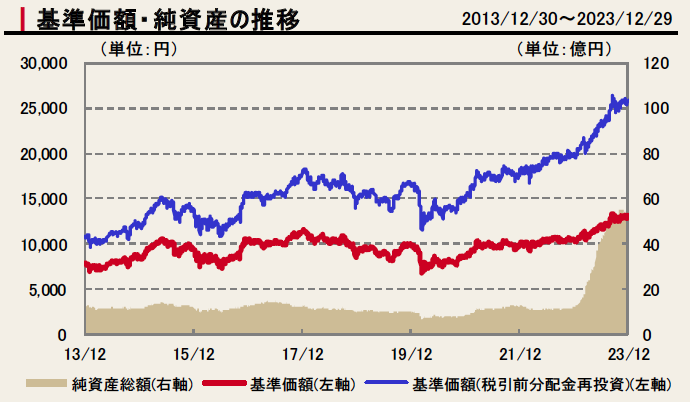

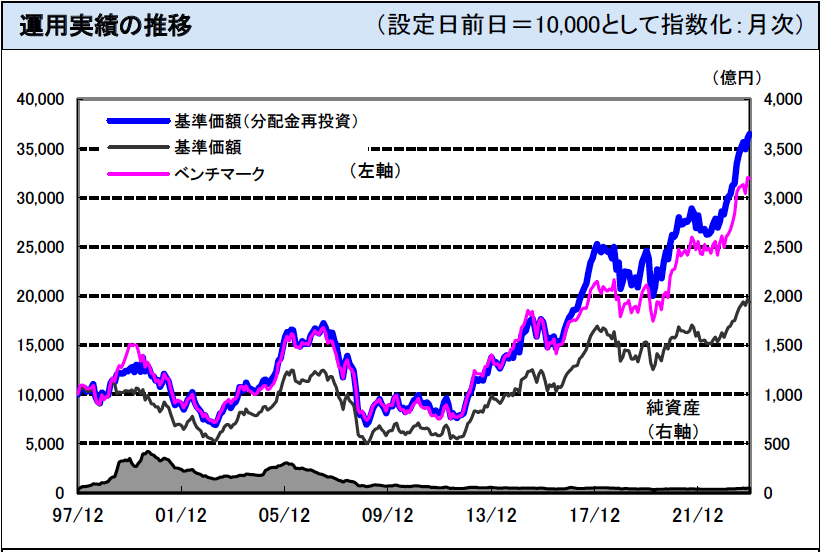

第2位は、野村アセットマネジメントが運用する「ノムラ・ジャパン・バリュー・オープン」。シャープレシオは3.60、過去1年で基準価額は29%の上昇です。1997年12月に設定された、今年で27年目となる息の長いファンドで、純資産総額は45億円となっています。

このファンドの投資戦略は、名称からもわかるとおり、バリュー投資(割安株投資)を基本としています。ファンドマネージャーが考える将来の企業収益予想などから算出される投資価値から見て、現在の株価が相対的に割安と判断される銘柄を選定します。

2023年12月末の組み入れ比率上位は、業種別では化学、情報・通信業、小売業などの景気敏感・内需ディフェンシブセクターをバランスよく組み入れています。

個別銘柄では積水樹脂<4212>、九州電<9508>、ブロードリーフ<3673>、マルゼン<5982>などの割安な中小型株が組み入れ比率上位です(参考▶https://www.nomura-am.co.jp/fund/monthly1/M1140215.pdf)。

新NISA対象で運用上手の日本株ファンドは?

過去1年間でのシャープレシオ上位2銘柄を紹介しましたが、残念ながら、いずれも新NISAの対象外です。

新NISAの対象となっている投資信託の中でシャープレシオ上位の日本株ファンドは、SOMPOアセットマネジメントが運用する「好配当ジャパン・オープン(愛称:株式時代)」です。過去1年で基準価額は31%上昇し、シャープレシオは3.47。2006年2月設定とそれなりに長く、純資産総額も53億円です。

運用方針はファンド名が示すとおり、配当利回りに着目して銘柄を選別します。日本を代表する300銘柄からなる「日経株価指数300」の構成銘柄をベースとしつつ、全上場銘柄から好配当と割安性に着目した銘柄に投資します。

2023年12月末時点では、業種別の組み入れ比率は銀行業と化学が上位でそれぞれ1割弱、次いで電気機器、輸送用機器、サービス業などに分散投資しています。

個別銘柄の組み入れ比率上位は三井住友フィナンシャルグループ<8316>、キリンホールディングス<2503>、本田技研工業<7267>、リンテック<7966>などです(参考▶https://www.sompo-am.co.jp/fund/0898/rm.pdf)。

過去1年で最も資金が流入した日本株ファンドは?

続いて、直近1年間で最も資金が流入した=投資家に支持されてお金が集まったファンドを、ランキングで見ていきましょう。

SBI岡三アセットマネジメントの「日本好配当リバランスオープン」が流入資金総額1145億円でトップとなりました。純資産総額は1745億円にのぼり、日本株ファンドの中では比較的上位です。運用の上手さを示すシャープレシオは2.92。新NISAの成長投資枠の対象ファンドです。

運用にあたっては、日本の代表的な企業群を示す「日経500種平均株価」に採用されている銘柄から予想配当利回りの高い順に上位70銘柄程度を投資対象とします。ただし、財務内容などを精査し、投資対象としない場合もあります。

さらに、毎月1回リバランス(組み入れ銘柄の見直しと組み入れ比率の調整)を行い、ファンドの予想配当利回りの向上を目指す運用スタイルです。ポートフォリオの業種別の組み入れ比率は、輸送用機器、機械、銀行業が上位です。

昨年秋から為替の円高ドル安が進行したことで輸送用機器の株価が下押しし、配当利回りが高まった結果、今年1月のリバランスでは輸送用機器など自動車株の組み入れ比率の増加幅が大きくなりました(参考▶https://www.sbiokasan-am.co.jp/data/news/4432/report.pdf)。

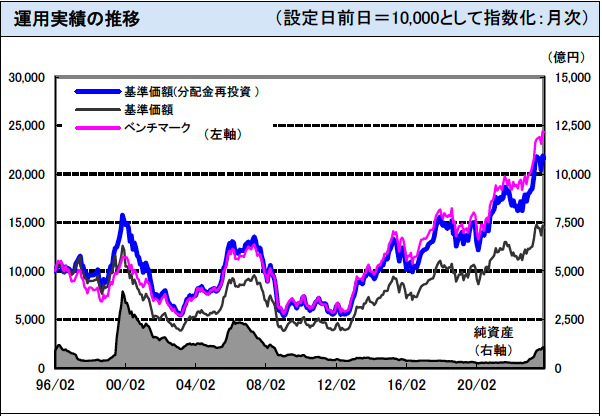

流入資金額2位は、野村アセットマネジメントの「ノムラ・ジャパン・オープン」です。直近1年間の資金流入総額は656億円で、純資産総額は1158億円となっています。設定は1996年2月と運用期間が非常に長く、過去の実績があることも、資金の流入につながっているとみられます。

ポートフォリオの組み入れ比率上位は、2023年末時点で電気機器が25%、輸送用機器が14%、機械が8%と、割安な景気敏感株が中心となっています。

個別での組み入れ比率上位の銘柄は、日立製作所<6501>、トヨタ自動車<7203>、アドバンテスト<6857>、ディスコ<6146>、ローム<6963>など、海外投資家が好む銘柄に加えて、上昇している半導体株などが上位となっています。直近1年の基準価額の上昇率は25%でした。

(参考▶https://www.nomura-am.co.jp/fund/monthly1/M1140175.pdf)

新NISAスタートで今後の人気はアクティブ投信へ?

日本株の投資信託について、「運用上手」「投資家の支持が高い」という視点でから5つのファンドをご紹介しました。

昨今の積み立て投資ブームでは、日経平均株価やS&P500種株価指数などの株価指数に連動するタイプのインデックス・ファンドが主流となっていますが、ここでご紹介したのは、いずれもファンドマネージャーが投資対象を厳選して投資する「アクティブ(積極運用)型」の投資信託です。

新NISAのスタートで、高配当株を中心に個人投資家の資金が早くも株式市場に流入しています。また、成長投資枠の対象となるファンドはアクティブ型の投資信託が多数を占めており、今後アクティブファンドへの資金流入が増えていく転換点になるかもしれません。

投資信託では運用はお任せできますが、長期間にわたって投資する積み立ての場合などは特に、それぞれのファンドの特徴や実績をしっかりと理解して、悔いのないファンド選びをしたいものです。