IPO抽選に外れても公募割れでも大丈夫。まだ、セカンダリー投資という道が残っています

《IPO株投資は抽選に当たらなければ買えませんが、上場さえしてしまえば、誰でも自由に売買できるようになります。それがセカンダリー投資。時にはIPOよりも大きな利益を得られることもあります》

IPOセカンダリー投資の魅力

個人投資家に根強い人気のあるIPO株投資ですが、IPO株を手に入れるには、上場前に証券会社に申し込んだうえで、抽選に当選する必要があります。そして、この当選確率がとても低いところが、IPO株投資の最大の難点です。

それに対してセカンダリー投資は、上場後にマーケットでIPO株を購入する手法。当然、誰でも自由に買えますし、IPOと違って自分の希望に近い価格で手に入れることもできます。しかも、IPO株投資よりも大きな利益をもたらす可能性が大なのです。

例えば、2021年11月上場のサイエンスアーツ<4412>。公募価格(=当選した場合の購入価格)は1,710円で、これを初値(=上場後、最初についた株価)の4,545円で売却したとすると、100株につき28万3500円の利益となりました。

これでも十分に利益と言えますが、もしもセカンダリー投資で、初値で購入したならば、株価はこの後3倍以上に大きく上昇したため、さらに大きな利益を手にできたのです。

短期か、長期か。どちらで狙う?

もちろん、上場直後のIPO株はボラティリティも高くハイリスク・ハイリターンであることは確か。でも、それは同時に、チャンスも多いということ。値動きの基本的な「パターン」を理解すれば、勝率を上げることも可能です。

IPO株のセカンダリー投資と言った場合、文字どおりの上場直後、上場初日あるいは上場から数日以内の値動きを狙った短期勝負の手法と、もう少し長く、上場後1週間から数か月程度の期間における値動きを狙う長期勝負の手法とがあります。

- 短期セカンダリー……上場初日のみ、もしくは上場から数日以内に利益を出す

- 長期セカンダリー……上場後1週間から数か月程度の期間で利益を出す

短期の場合、すぐに結果が出るので、めぼしいIPO株を次々と仕掛けてみることもできますが、短期勝負なだけに、少しでもタイミングを見誤ると大きな損失にもつながりかねません。一方の長期では、余裕をもって株価推移を見守れますが、必ずしも期待どおりになるとは限りません。

どちらにしても「必ずそうなる」というものではありませんが、値動きのパターンとして「そうなることが多い」というのも事実。それぞれの特性とメリット・デメリットを理解した上で、自分のいちばん合った手法でセカンダリー投資に乗り出してみてください。

短期:業績よりも需給が決め手

まずは、短期勝負のセカンダリー投資で代表的な3つの手法をご紹介します(ここでいう「短期」とは、上場初日のみ、または上場から数日以内の取引のことを指します)。

(1)初値買い

IPO株を初値で買い、株価が上昇したタイミングで売却して利益を得る手法です。セカンダリー投資で最も代表的な手法です。

IPO株は、高確率で初値が公募価格を上回ります。また、人気銘柄であれば初値をつけた後も株価の勢いが強いまま、数日間も上昇を続ける傾向にあります。さらに、初値形成直後はボラティリティ(価格の変動幅)が非常に大きくなるため、この値幅を狙うのです。

この手法で最も重要なポイントは、確実に初値で購入すること。

そのため、事前に買い注文を入れておきます。上場当日に、公募価格の2.3倍以上4倍以下の価格で買いの指値を入れておくのです。これは、上場初日の株価は公募価格の2.3倍が上限であること、また、入れられる指値は公募価格の4倍までと決められているため(倍率は、実際には「更新値幅+呼値」となるため価格帯によって多少異なります)。

そして、株価が上昇したところで売却します。もし、期待に反して上昇しなかった場合には、未練を断ち切って損切りすることをお忘れなく。

(2)ストップ高手前で逆指値買い

特に人気の高い銘柄の場合、初値形成後に強い株価モメンタムが形成されてストップ高まで駆け上がり、その付近に張り付いたまま引けて、翌日も株価上昇が続くケースがよく見られます。

そこで、初値がついたのち株価に強い勢いがあれば、ストップ高水準の少し手前で買いの逆指値を入れておきます。その指値を拾ってストップ高で引けた後は、夜間のPTS市場や翌日に売却するか、勢いが継続しそうならば、その勢いに便乗することもできます。

また、リスク回避のために初日のストップ高水準で逆指値の売り注文を同時に出しておき、状況に応じて値を切り上げていきます。

・ラキール<4074>

企業向け基幹システムの開発運営を手掛ける会社。初値は2,480円(公募価格比+77%)で寄り付いた後、勢いそのままにストップ高。DXという時流のテーマ性や値動きの軽さから買いが殺到し、翌営業日には3,440円まで急伸しました。

ただし、その後は利益確定の売りに押されて急落しています。まさに、セカンダリー勢の動きがよくわかる株価チャートとなりました。売り遅れてはダメ!

(3)あえて公募割れ銘柄を狙う

IPOの公募価格は、主幹事証券会社が同業他社などを参考に算出した価格や、機関投資家によるヒアリングによって決まります。その価格がファンダメンタルズ分析から見ても適正水準であれば、そこから大きく公募割れした銘柄は、かなり割安水準である可能性が高いといえます。

公募割れする銘柄の値動きには典型的なパターンがあります。公募価格より下で初値が付くと、その勢いで下げた後は一定のラインで止まり、その後リバウンドしてから再び下げる、というパターンです。

このパターンを利用し、公募価格から1割以上を下げたところで、様子を見ながら何段階かに分けて買いに入ります。そうする理由は、この時点では底値がわからないから。そうして、株価がリバウンドしたところで利益確定の売りを出します。

この手法のポイントは、決して持ち越さないこと。公募割れ銘柄は基本的に人気がないということに加えて、いったんリバウンドすると様々な売りが出てくるからです。売り逃しは致命傷になりかねません。

・ネットプロテクションズホールディングス<7383>

BNPL決済(後払い)サービスなどを運営する会社です。事前の期待は高かったのですが、上場月の地合いの悪さの影響を受け、公募価格比−5%の1,378円で初値が付いてからはストップ安の1,078円まで下落。後場にかけてリバウンドし、引けでは1,390円まで値を戻しました。

循環物色の波のご用心

これら短期セカンダリー投資で注意したいのが、上場直後のIPO株を売買する投資家というのは基本的に「短期筋」であるという点です。

彼らは勢いのある銘柄に飛び乗り、ひととおり売買すると、さっさと引き上げて次の銘柄に移動します。「今日はここ、明日はそちら、明後日は……」という具合に、常に儲かりそうな銘柄を物色しているのです。これを「循環物色の波」といい、その波を意識しながら利益を狙うことが肝要です。

また、ベンチャーキャピタルの動きやストックオプションに関連するリスクは売り圧力となりますので、それら有無を事前にチェックすることを怠らないように。短期勝負だからといって、準備も少なくていいわけではありません。

長期:大幅な値下がりとIRに注目

ここからは、1週間から数ヶ月の長期のスパンにおけるセカンダリー投資の手法を2つご紹介します。

(1)ピークアウト後の値下がりを狙う

IPO株は、人気化すると初値後も大きく上昇しますが、いずれ必ずピークアウトします。投資家たちの資金が儲けを求めて次の銘柄へと移動するからです。すると、今度は大きく値下がりを始めます。IPO株には株価の目安となる「節目」がないので、下値や公募価格を超えると、さらに下げが加速します。

ただし、5割・6割まで下がると下値も限定的になり、企業側の株価対策が発表されることもあります。この底値で拾うのです。

・サイエンスアーツ<4412>

冒頭でも紹介した同社は、ライブコミュニケーションプラットフォーム「Buddycom」の開発・販売などを手掛ける会社。

11月上場で、初値4,545円から12月には18,690円まで駆け上がりましたが、年が明けると6,000円台まで下落。しかし、長期金利の上昇で波乱相場となるなか、同社を含む「売り込まれた直近IPO株」に物色の矛先が向った結果、数日後には1万円台を回復するなど大幅高となりました。

(2)ポジティブなIRを狙う

IPO直後は、企業から何らかのポジティブなIRが発表されると、それが素直に株価に反映されます。

例えば「業績の上方修正」や「株主優待の新設」「業務・資本提携」「株式分割」などです。これらの発表をもとに株価が上昇し、しばらく続くことが多くあります。これを利用すべく、IR発表と同時に買って上昇トレンドに便乗する手法です。

特に、IPO株は上方修正が出やすいといわれています。というのも、企業は取引所の上場審査をクリアするために保守的な業績予想を立てる傾向にあるからです。上方修正は、月次や決算での進捗率を確認することである程度は予想可能なので、見つけたときは先回りして投資しておくのもいいでしょう。

もっと大きな視点では、上場後の最初の決算発表に注目します。

ここで良い結果が出れば、株価に素直に反映されると同時に、「良い銘柄なのだ」という好印象を投資家に与え、支持を集められます。その後、確実に計画を達成し、上方修正など投資家の期待にしっかり答えることができれば、高評価が定着して株価の成長も加速していきます。

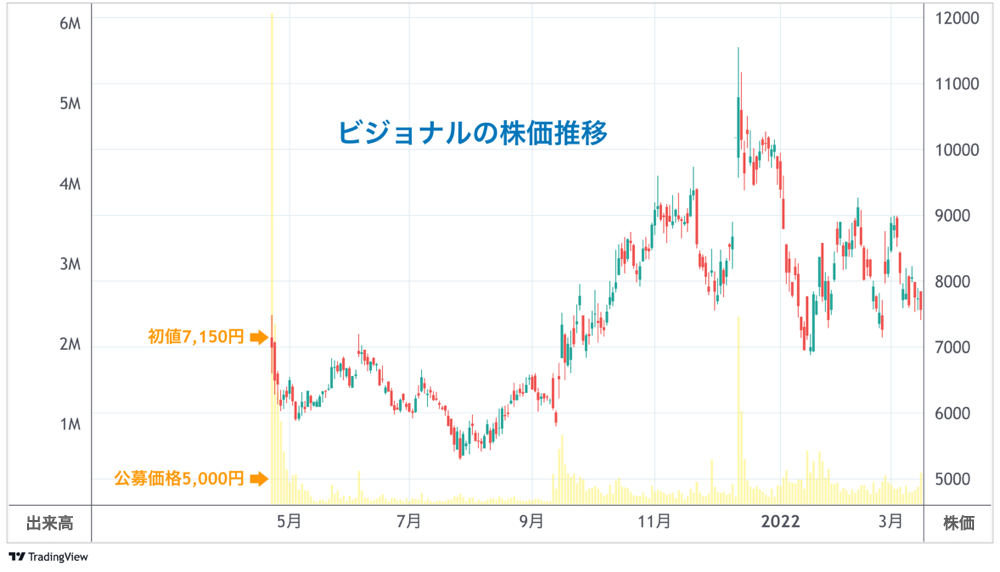

・ビジョナル<4194>

転職支援サービス「ビズリーチ」などを運営する会社。4月に上場した後、6月に発表された第3四半期決算が通期計画を大幅超過する好決算。9月には上方修正で着地し、翌期も2ケタ成長を見込むと発表したことから、株価は上昇トレンドへ。さらに、12月の上方修正では11,550円の高値をつけました。

これからはセカンダリー投資の時代に?

2022年のIPO市場は、ブックビルディング方式が導入された1997年以降初めて、IPO第1号が公募割れになるという厳しい幕開けとなりました。

足元のマザーズ市場の壊滅的な状況や、4月の東証再編前の駆け込み上場による需給悪化への懸念、安すぎる公募価格が問題として取り沙汰されるなど、IPO市場には逆風が吹いています。でも見方を変えれば、優れた成長株も一緒くたに割安に評価されてしまう可能性があるということ。

こうした状況は、セカンダリー投資には大チャンス。これまで以上に銘柄選別をしっかり行うことで、その後の株価の動きも読みやすく、また成長も期待できるでしょう。